Aktien handlas på segmentet Midcap med kortnamnet APOTEA. Teckningskursen har fastställts till 58 kronor per aktie, vilket motsvarar ett börsvärde för samtliga aktier på 6 036 miljoner kronor.

Erbjudandet omfattar 28,18 miljoner befintliga stamaktier, vilket motsvarar 27,4 procent av aktierna i bolaget, som säljs av de nuvarande aktieägarna Laulima, Alecta Tjänstepension, SEB Life International Assurance Company, Neudi Kapital och Creades.

Apotea kommer inte att anskaffa något kapital, och kommer därmed inte att erhålla någon likvid, i samband med erbjudandet.

Det finns även en övertilldelningsoption att sälja ytterligare högst 4,22 miljoner aktier till teckningskursen vilket motsvarar 15 procent av antalet aktier i erbjudandet. Vid fullt utnyttjande av övertilldelningsoptionen omfattar erbjudandet högst 32,41 miljoner aktier, vilket motsvarar 31,1 procent av aktierna i bolaget.

Erbjudandet motsvarar vid fullteckning 1 635 miljoner kronor och 1 880 miljoner kronor om övertilldelningsoptionen utnyttjas till fullo.

Ankarinvesterare är fonder förvaltade av Capital Group, Nordea Asset Management, WCM Investment Management, Ramsbury Invest och AMF Aktiefond Småbolag, vilka har åtagit sig att förvärva aktier i erbjudandet till teckningskursen för ett totalt belopp om 975

Börspremiär för Apotea

Kl. 07:57, 6 dec 2024

Börs Nätapoteket Apotea börjar i dag den 6 december att handlas på Nasdaq Stockholm.

Mer från förstasidan

DNB-förvaltaren tror på riskkapitalbolagen – tack vare Trumps reformer

Fonder DNB:s fond inriktad på private equity-bolag har rusat över 100% de senaste fem åren - bland annat tack vare Donald Trumps skattereformer förra presidentperioden och EQT. "Många amerikanska PE-bolag är positiva eftersom Trump är näringslivsvänlig", säger förvaltaren Kevin Dalby till Placera. I dag 07:15

Analytikerna ser köpläge i Kinnevik: "Jag hade velat se återköp"

Börs Kinneviks bokslut var ett steg i rätt riktning och när marknaden inser att bolaget sitter på två guldägg väntar en rejäl uppvärdering. Det spår Paretos analytiker Stefan Wård. "De största innehaven Spring Health och TravelPerk har potential att göra samma resa som Zalando. Där fick Kinnevik tillbaka närmare 45 gånger det investerade kapitalet", säger han. I går 16:27

Johan Thorén efter 3000% i Evolution: "Varför ska de vara på börsen?"

Fonder Han har gjort sin livs affär i Evolution. Ändå undrar rutinerade småbolagsförvaltaren Johan Thorén: "Varför ska de vara på börsen? Det är bara problem", säger han till Placera. Xvivo Perfusion är en ny favorit efter att ha rusat drygt 900% i avkastning sedan han tog in medicinteknikbolaget i fonden. "Potentialen som finns i det här bolaget är fortfarande gigantisk", säger Thorén som med gott självförtroende nu vågat doppa tårna i två avskydda sektorer: Bygg och fastigheter. I går 10:47

Fondförvaltaren jagar nästa storbolag: "Värderingen är mycket attraktiv"

Fonder Fondförvaltaren Mikael Holm-Lorsell har hittat ett gäng bolag han tror blir Nordens nästa storbolag. ”Vi är en liten fond och de aktier som har högst vikt i fonden är de vi tror mest på”, säger Mikael Holm-Lorsell. I går 14:47

Analys: Är det dags att plocka in bastu-aktien i värmen?

Aktieanalys Bastuspecialisten och världens kanske mest finska bolag, Harvia, har blivit en favorit på börsen. Efter ett par år med höga energipriser och räntor har både verksamhet och aktie återhämtat sig. Är aktien fortfarande värd sin prislapp? I går 14:09

Thedéen: Räntan har sänkts tillräckligt

Makro Räntesänkningarna är avklarade, bedömer riksbankschef Erik Thedéen. Men andra i direktionen är inte lika övertygade. Givet den tröga återhämtningen i ekonomin ser Aino Bunge en risk för att styrräntans nivåer är åtstramande. Här är de viktigaste punkterna från Riksbankens penningpolitiska möte. I går 14:34Stockholmsbörsen stänger på plus - Saab förlorare bland jättarna

Börs Stockholmsbörsen kämpade sig uppåt under tisdagen efter en initial nedgång. Återigen låg fokuset mot utvecklingen i tullfrågan mellan USA, Kanada, Kina och Mexiko. I Sverige fortsatte rapportsäsongen med siffror från bland annat Billerud samt Kinnevik. I går 17:46

Kopfer sätter köp på SCA och Holmen: "Stor uppsida i värderingen"

Börs Handelsbankens analytiker Christian Kopfer tycker att SCA och Holmen är fortsatt köpvärda trots svag avslutning på 2024. Det skriver han i två färska analyser där han upprepar sina köprekommendationer för skogsbolagen. I går 13:07

Spotify ökade rörelseresultatet som väntat - aktien lyfter

Börs Musikströmningstjänsten Spotify redovisar en omsättning i linje med förväntat under fjärde kvartalet. Rörelseresultatet var rekordhögt och också i linje med förväntat. Aktien som gått urstarkt på börsen de senaste två åren handlas upp över 7 procent i förhandeln. I går 12:56

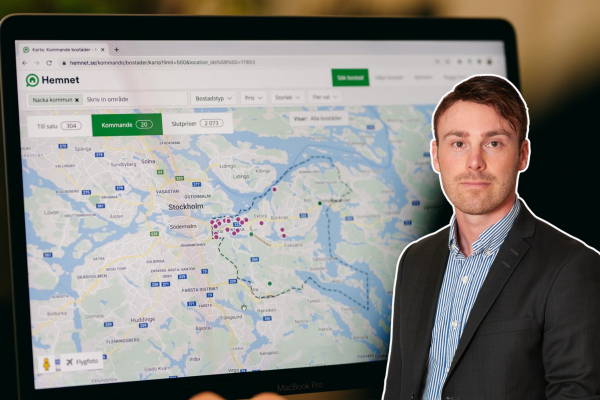

Analys: Hemnet är en unik tillgång - men aktien är dyr

Aktieanalys Bostadsplattformen Hemnet fortsätter att öka den genomsnittliga intäkten per annons i rask takt. I fjärde kvartalet steg snittintäkten över 40% till 8500 kronor. Inom kort byter Hemnet VD och under våren 2025 lanseras en ny tjänst kallad Hemnet Max. Hur mycket prishöjningar tål bostadssäljarna? 2025-02-03

Gardell om börsfallet: "Oro för bubbelkrasch i USA ökar"

Börs Donald Trumps införda tullar slår hårt mot Stockholmsbörsen som är ner 2%. SKF och Autoliv pekas ut som negativt drabbade av situationen. Båda finns i aktivistfonden Cevian Capitals portfölj. "Det är den typ av bolag som bör ägas i en mer turbulent marknad", säger finansmannen Christer Gardell till Placera, som ser att risken för en "bubbelkrasch" på börsen nu ökar. 2025-02-03

Robert Bergqvist: "Nu står Kina vid ett vägskäl"

Krönika Världen kommer att följa Kinas vägval noga. Inte bara för att landets ekonomiska hälsa påverkar de globala marknaderna, utan även för att den väg Peking väljer kan bli ett avgörande kapitel i berättelsen om hur ekonomier möter åldrande befolkningar geopolitisk motvind. Frågan är om 2025 blir året då Kina undviker Japans öde – eller börjar vandra samma stig, skriver seniorekonom Robert Bergqvist i en krönika. 2025-02-03

Chefekonom: Kronan kan försvagas ännu mer efter Trumps drag

Makro USA:s nya tullar pressar börserna och stärker dollarn. Swedbanks chefekonom ser risker för svensk export men tror inte att Riksbanken kommer agera på den svaga kronan. "Det vi ser från USA i helgen talar snarare för att Riksbanken behöver föra något mjukare penningpolitik än vad de själva har trott", säger Mattias Persson som fortsatt tror på fortsatta sänkningar från Fed i september. Norska DNB varnar för att stigande inflation kommer leda till räntehöjningar. 2025-02-03Mest läst

- 1. Johan Thorén efter 3000% i Evolution: "Varför ska de vara på börsen?"

- 2. Fondförvaltaren jagar nästa storbolag: "Värderingen är mycket attraktiv"

- 3. Swedbank behåller övervikt för aktier - sänker USA

- 4. Analytikerna ser köpläge i Kinnevik: "Jag hade velat se återköp"

- 5. Oväntat hög utdelning från Handelsbanken

Senaste nytt

- 08:26 HEXAGON: DEUTSCHE BANK HÖJER RIKTKURSEN TILL 125 KR (115)

- 08:24 Stolt-Nielsen: Norne Securities sänker riktkursen för Stolt-Nielsen till 410 norska kronor (425), upprepar köp - BN

- 08:22 ASSA ABLOY: PRIORITERAR ACCELERERING AV ORGANISK TILLVÄXT ENL VD

- 08:21 Episurf Medical: Episurf utökar i Europa genom nytt distributionsavtal