Både Storbolagsindex och börsen som helhet har handlats ned marginellt under de senaste trettio dagarna. Det är en rimlig andningspaus efter rapportrusen.

Otroligt, men det är nu också tio år sedan den anrika amerikanska investmentbanken Lehman Brothers (grundad 1850) gick under.

Det har runnit mycket vatten under många broar. En ny generation börsklippare känner finanskrisen bara som avlägsen historia. Lika fjärran som it-bubblan, börskraschen 1987 och 1930-talets depression.

Ett regnigt oktober står inför dörren, historiskt en månad som globalt har innefattat flertalet stora krascher, 1929, 1987, 1997 och härdsmältan 2008. Men som på Stockholmsbörsen i snitt har avkastat 1,9 procent. Relationen mellan positiva och negativa utfall är också ganska jämn.

Mot slutet av månaden trillar viktiga bolagsrapporter in och det stökar alltid till det. Högre råvarupriser är en oro som vi såg redan i andra kvartalet. Samtidigt andats sommarens rapporter optimism - det talar för att även tredje kvartalet kan bli rätt bra.

Bankaktierna är i ropet och kurstopparna från ett decennium sedan är kanske snart inom räckhåll för Swedbank, Nordea och SEB. Trots en rejäl uppgång sedan i somras handlas storbankerna med en förväntad direktavkastning på mellan 6–7 procent. Som andel av den totala utdelningen i OMXS30-index står storbankerna för mer än 40 procent.

En räntehöjning från Riksbanken väntas i början på nästa år, vilket kan göra gott för bankernas finansnetton. Men det är inte alls säkert att lånemarginalerna hänger med uppåt. För de är nämligen redan historiskt höga. Högre räntor bör ge än mer återhållsam utlåning och det är inte bra för banker som hela tiden vill växa lånestocken för att tjäna mer pengar.

Federal Reserve i USA är redan långt förre. I veckan genomfördes den åttonde räntehöjningen på två år och USA-börserna går vidare som tåget. Ytterligare en räntehöjning väntas innan årets slut.

Högre räntor är, som vi varit inne på i tidigare strategitexter, under ganska långa perioder en positiv signal för börsen. Klarar ekonomin högre räntor finns en underliggande styrka även hos börsbolagen. Det gäller tills räntan blir för hög och biter tillbaka, då kyls ekonomin och börsen av.

Hur mycket som återstår av räntestubinen i USA återstår att se. Det har tidigare talats om en nivå kring 3,5 procent då räntemarknaden blir ett aktuellt alternativ till börsen. Men så länge de absolut största bolagen i USA lyckas med konststycket att växa omsättning och vinst tvåsiffrigt årligen lär börsen locka mer.

En avgörande skillnad mot Sverige är att de amerikanska bolagen ökat sina vinster mycket tack vare rejäla skattesänkningar. Vilket fungerat som tung motvikt emot de högre marknadsräntorna.

De svenska bolagen är exportberoende och valutakänsliga. När de överraskat positivt har det inte sällan varit med draghjälp av en svag krona.

En räntehöjning från Riksbanken kan innebära att kronan stärks något, vilket skulle få negativ effekt på exportbolagens valutakonton. Risken är att tajmningen när Riksbanken väl höjer blir dålig för verkstadsbolagen.

Hinner de konjunkturkänsliga verkstadsbolagen på Stockholmsbörsen glimra till igen innan konjunkturen tippar över? På Placeras lista över köpvärda aktier finns bolag som Volvo, Hexagon och Autoliv. Givet prognoserna är Volvo (p/e 11,6 2019) och Autoliv (p/e 9,9 2019) billiga, enligt Factset. Att tyska biltillverkare varit ute och vinstvarnat är kanske inte önskvärt för en underleverantör som Autoliv.

Det finns ett par till exempel på svenska verkstadsbolag som på prognoserna också värderas lågt (Sandvik och SKF). Det skulle gälla även i det fall vinsterna faller något kommande år.

Klenoden H&M har funnit nytt liv. Den tidigare hårt nedpressade klädhandlaren steg kraftigt i förra veckan på en ganska blandad kvartalsrapport.

Ur ett marknadsperspektiv är H&M intressant som en tung spelare inom Storbolagsindex. Även efter flera tuffa år står familjen Perssons H&M för cirka 5 procent av indexviktningen i OMXS30. När aktien nu stigit 25 procent senaste månad ger den ensamt ett indexlyft på 1,25 procent. Ändå har Storbolagsindex backat marginellt under månaden.

Marknadsaktörerna har haft lättare att älska bolag där lönsamhetskraven ligger långt bortom nästa kvartal. På listan över köpvärda aktier finns exempelvis Veoneer som kom till listan när bolaget avknoppades från Autoliv.

Veoneer är ett spännande bolag - men utan reda vinster i prognoserna fram till år 2020. Moderskeppet Autoliv å andra har inte stått högt i kurs. Här finns en verklig oro för besvikelser på sista raden (eftersom bolaget redan är lönsamt) och en tydlig risk knuten till konjunkturen.

Tittar vi tillbaka på börsåret så här långt och inkluderar Large Cap, Mid Cap och Small Cap domineras vinnarlistan av olja och bioteknik. För den förstnämnda vinnarkategorin finns en naturlig förklaring i ett högre oljepris. Den andra kategorin är en typisk sektor för de riskvilliga.

Antaget vidare draghjälp från USA talar förutsättningarna för att oktober kan blir en hygglig börsmånad. Men den spretigare utvecklingen vi redan vant oss vid lär bara bli värre. Och rapportperioden lär avslöja vilka bolag som inte lyckats flytta över högre råvarupriser på sina kunder ännu.

Saab, vårt nya aktieval inför september, har tillsammans med Boeing vunnit en order att bygga cirka 350 skolflygplan åt amerikanska flygvapnet. Det är besked som bolaget väntat på länge. Den initiala beställningen är värd över 80 miljarder dollar, men exakt hur mycket som spiller över på Saab är inte säkert.

Det vi vet är att detta är avgörande för Saab som nu väntas växa kraftigt i USA kommande åren.

Sannolikt har detta också öppnta nya dörrar för fler affärer med andra länder. Aktiemarknaden svarade med att handla upp aktien cirka 10 procent.

Syrligast i vårt urval var Kinnevik som backat 10 procent, huvudanledningen var ett sämre kvartal för Zalando som står för cirka 36 procent av substansen.

Deras breda digitala satsningar är intressant att ligga på i en långsiktig portfölj. Substansrabatten mot redovisade värden (justerat för Zalando-tappet) uppgår till 10 procent, enligt ibindex.se. Det tycker vi är en något för låg nivå.

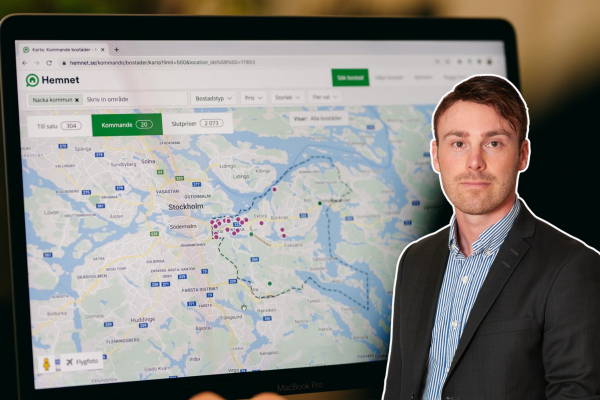

Inför oktober sker en stor förändring för Placeras lista över köpvärda aktier. Redaktionen har valt att skrota begränsningen till Sverige, vilket gör det möjligt att välja in även utländska aktier till listan. Tyngdpunkten kommer dock även i fortsättningen ligga på hemmamarknaden Sverige.

Till bas-valen adderar vi mjukvarujätten Microsoft. Bolaget äger en produktportfölj som i någon utsträckning används dagligen hos nästan alla världens företag. Programmen är svåra att ersätta. När företagsvärlden nu ställer om till SaaS-tjänster och växer i molnet har Microsoft en stark ställning.

Microsoft ersätter Kinnevik. Sedan Kinnevik valdes till listan i juni 2017 har aktien avkastat 16 procent.

Ytterligare en amerikansk aktie ska in på listan. Servicenow har varit en Placera-favorit sedan i våras. När vi nu öppnar för utländskt bolag hör aktien hemma på listan över köpvärda aktier, trots en redan ganska kraftig kursuppgång. Bolaget digitaliserar företagens interna processer. Andelen återkommande intäkter överstiger 90 procent och Servicenow har sannolikt flera goda tillväxtår framför sig.

Servicenow ersätter Bufab som inte utvecklats som vi önskat sedan i sommars. Bufab har avkastat 18 procent sedan april förra året.

Spets-val

Servicenow – Interna funktioner på abonnemang

Mot konsumenten har bolagen kommit långt i sitt digitaliserande. Men även på de mest moderna företag sker allt för mycket av de interna processerna manuellt. Det är kostsamt och krångligt.

En nyanställning är ett talande exempel. Ett företags nya medarbetare ska få tillgång till mobil, dator, servrar, passerkort och lönen ska betalas ut. Det involverar olika avdelningar och flera personer. Kan detta hanteras digitalt går det att spara massor med resurser på effektivare processer och av att synliggöra all information.

Servicenow:s intäktsökningar drivs av stigande abonnemangsförsäljning. Över 90 procent av intäkterna är återkommande. Med en bruttomarginal högre än 80 procent väntas framtida omsättningsökningar få stort genomslag på lönsamheten.

Förväntat är att bolaget ökar sina intäkter med närmare 30 procent årligen fram till 2020. Vid detta årets slut väntas bolaget ha 4 500 kunder, vilket motsvarar en kundtillväxt på 13 procent.

Saab – Trygg aktie i en orolig omvärld

Försvarsanslagen ökar i takt med att de säkerhetspolitiska spänningarna stiger i världen. Många länder i Europa har tvingats trimma upp sina försvarsbudgetar efter USA:s hårda kritik mot Nato. Och efterfrågan på Saabs produkter är fortsatt god.

I slutet på september vann Saab tillsammans Boeing en viktig USA-order. Tillsammans ska de leverera 350 skolflygplan till amerikanska flygvapnet. Det är bara i ett första skede och affären väntas vara värd totalt mer än 80 miljarder dollar, hur mycket som spiller över på Saab återstår att se.

Hexagon – Tillväxtresan fortsätter

Industrieffektivisering, AI, Internet of things och självkörande bilar är heta trender som gynnar Hexagon. Bolaget levererar scanners, kameror och sensorer för utvärdering och förbättring av industrin. Storägare i bolaget med 46 procent av kapitalet är investmentbolaget Melker Schörling.

Volvo – Hög lönsamhet i andra kvartalet

Maskin- och fordonsbolaget Volvo har ett mycket starkt andra kvartal bakom sig. Volvo var ett av bolagen som överraskade mest i kvartalet. Omsättningen ökade med 18 procent mot samma period året innan, men orderingången var 4 procent svagare än förväntat. Framförallt var lönsamheten betydligt högre än förhandstipsen. För första gången steg rörelsemarginalen över 10 procent.

Givet estimaten från Factset handlas aktien till p/e 9,2 på årets vinst. Det är långt under börssnittet. Aktien har gjort en liten revansch men ändå är det dålig skjuts. Vi behåller aktien på listan så länge.

Autoliv – billigt utan Veoneer

Krockkuddar, säkerhetsbälten och rattar. Utan Veoneer återstår i Autoliv vad som tidigare var affärsområdet passiv säkerhet. När konkurrenterna misslyckas spås Autoliv öka sin dominans, och marknadsandelen tros växa till 43 procent år 2020.

Att bygga upp kapaciteten har kostat men nu förväntas Autoliv skörda på tidigare investeringar. Försäljningen väntas stiga med knappt 7 procent årligen fram till och med 2020. Givet förutsättningarna värderas Autoliv till p/e 10 på nästa års vinst. PEG-talet är 0,8.

Veoneer – Aktiv säkerhet utan Autoliv

Sedan Veoneer satte segel under egen flagg har aktiepriset stigit med närmare 50 procent. Aktiv säkerhet – sensorer och bromssystem är extra spännande när fordonsindustrin på sikt ställer om till el- och självkörande teknik.

Från det att Veoneer mottar en order och sedan får betalat kan dröja så länge som två till fyra år. I gengäld blir kontrakten som oftast mycket mer omfattande än ursprungsbeloppet. På de senaste tolv månadernas orderinflöde om 1 miljard dollar räknar Veoneer med att dra in 5 miljarder under dess livstid.

Än så länge gör bolaget dock inga vinster. De dröjer till tidigast år 2020 enligt analytikerna. Men bolaget har en stark position och trots hög konkurrens lär Veoneer bli en nyckelspelare även i framtiden.

MTG – Spännande satsningar på E-sport

Många turer kring MTG har skapat oro på börsen. I andra kvartalet var dessutom resultaten inom E-sportdelen lägre än väntat. Omsättningen landade på 994 Mkr, väntat var 1 121 Mkr.

MTG ska delas i två. Nordic Entertainment, vilket är den traditionella TV-verksamheten delas ut till ägarna. Kvarvarande delen rymmer e-sport och digitalt videoinnehåll. Det är det främsta skälet att äga aktien enligt oss.

Men delningen dröjer tyvärr efter att MTG:s ledning valde att avvakta Kinneviks utdelning av MTG-aktier till sina ägare.

Delarna av MTG kommer sannolikt värderas högre än helheten. På en uppumpad börs kan E-sportdelen sannolikt handlas med en väl tilltagen vinstmultipel. Högre än marknadens värdering av totalen.

Nibe – Ett kvalitetsbolag som levererar värmepumpar

Värmeproduktbolaget Nibe är en klassisk förvärvare med en uttalad ambition att fortsätta köpa bolag i många år till. Omsättningsmål är satt till 20 miljarder kronor år 2020 och mycket sannolikt kommer bolaget slå detta redan i år. När det skett blir nästa mål 40 miljarder kronor i omsättning, enligt storägaren och vd Gerteric Lindquist.

På börsen har Nibe-aktien gjort en rejäl come back. Aktien har stigit till en ny rekordnivå efter att bolaget presenterat fina siffor i senaste kvartalet.

Nibe är ett av de äldsta förslagen på Placeras lista över köpvärda aktier och ett bolag vi känner varmt för.

Bas-val

Microsoft – It som håller över tid

Microsoft är det enda bolaget som kvarstår som ett av världens tio största bolag mätt som börsvärde från 2007 och innan finanskrisen. Det säger mycket om kvaliteten.

För att vara ett it-bolag är Microsoft relativt gammalt. Office-paketet har ställt om till att vara en abonnemangstjänst. Över åren har bolaget lyckats med flera nya satsningar, som spelkonsolen Xbox (e-sport), köpet av Minecraft och etableringen av molntjänsten Azure.

Intäkterna från molntjänsten Azure väntas växa 17 procent i år, 17 procent under 2019 och ytterligare 16 procent under 2020. Azure är inte lika stort som Amazon Web Services men vinner mark.

Det väntas en snabbare tillväxt än den underliggande molnmarknaden, som tros vuxit till 300 miljard dollar till 2021, enligt Gartner.

Aktien är såklart inte billig. Men bolagets vinst väntas öka årligen med mellan 10–17 procent under de kommande tre åren. Avkastningen på eget kapital ligger konstant över 30 procent.

Lifco – Miss i första kvartalet, revansch i andra

Insiders har ökat sitt ägande i konglomeratet Lifco och bolaget har gjort flera förvärv på sistone. I Lifco har finansmannen Carl Bennet samlat en spretig men lönsam skara bolag under samma tak. Konjunkturstabila intäkter motiverar en premievärdering jämte börsens andra förvärvsdrivna verksamheter.

Investor – Bra grundsten i en svensk aktieportfölj

Investors noterade portfölj rymmer tio kvalitetsbolag. Därutöver ryms en rad välskötta onoterade tillgångar. Baserat på en marknadsvärdering av dessa handlas aktien med en 25-procentig substansrabatt.

Långsiktigt har Investor många kvaliteter och kan liknas vid en bättre Sverigefond. En stor del av totalavkastningen kommer ifrån utdelningen som vardera ägaren kan välja att återinvestera eller köpa annat för.

Oktoberutgåvan av Placeras Strategidokument

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| ServiceNow | Köp | 196,36 | - |

| SAAB B | Köp | 456,70 | - |

| Hexagon B | Köp | 523,60 | - |

| Volvo B | Köp | 156,90 | - |

| Autoliv SDB | Köp | 778,00 | - |

| Köp | 499,00 | - | |

| MTG B | Köp | 333,20 | - |

| Nibe Industrier B | Köp | 105,85 | - |

| Microsoft | Köp | 114,37 | - |

| Lifco B | Köp | 400,50 | - |

| Investor B | Köp | 408,30 | - |