Stora säsongsvariationer i intäkterna är en del av verkligheten för skidturismbolaget Skistar mer än för de flesta andra börsnoterade bolag. Men de senaste åren får ändå sägas vara extrema då många kunder har gått från att ha räntedopade och feta plånböcker till att kastas in i en pandemi med nedstängda möjligheter att resa, för att sedan kunna röra sig fritt igen men då med en plånbok pressad av inflation och högre räntor.

För Skistars del har det tagit sig uttryck i en omsättning och lönsamhet som först trycktes ned för att sedan studsa upp rejält under det brutna räkenskapsåret 2021/2022, som sträcker sig från september till augusti. Nu har även 2022/2023 stängts och det är ett helår som kommer att rapporteras den 3 oktober.

Ett år där endast det resultatmässigt ganska intetsägande fjärde kvartalet, juni-augusti, återstår att offentliggöra och där man därför med ganska hög säkerhet kan säga redan nu att tillväxten kommer att plana ut och rörelsemarginalen falla tillbaka.

Mer spännande är kanske att fundera kring vad som väntar bakom hörnet för det är inte en helt lättläst pist som bolaget kastar sig ut i när en ny vintersäsong snart drar igång. Vi ser några uppenbara plus och minus:

+ Arbetstagarjulen är tillbaka i år med en fördelaktig kalender som kan gynna bokningarna under jul- och nyårshelgen. Även nästa år är gynnsamt för den som vill skidsemestra utan att ta ut många semesterdagar.

+ Den svaga kronan i både Norge och Sverige gör Skistars stora skidorter Sälen, Åre, Vemdalen, Hemsedal och Trysil mer attraktiva relativt sett för exempelvis danska och tyska besökare. Valutan gör det också lättare för svenska och norska hushåll att välja bort alperna av kostnadsskäl.

+ Ett uppdämt behov av att prioritera semestrar med familj och vänner efter pandemiåren kan fortsätta in i den kommande säsongen.

- Att konsumenterna har fått räntehöjning efter räntehöjning i ansiktet under 2023 parallellt med fortsatt hög inflationstakt tär tveklöst på konsumtionsutrymmet. För vissa hushåll omöjliggör det en fjällresa, för andra kanske det bara blir en tur istället för som tidigare två eller flera på en säsong.

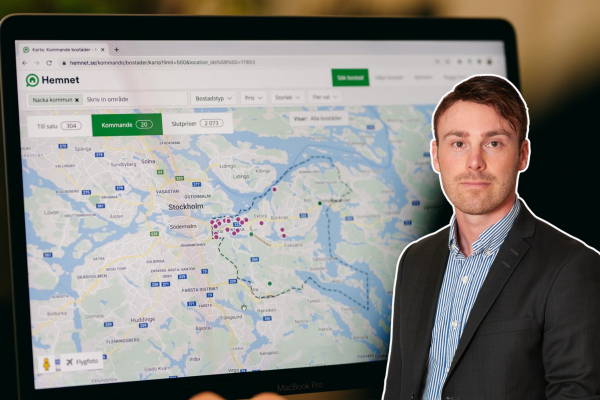

- En tillväxtdrivare det senaste decenniet har varit exploateringen av mark i anslutning till skidanläggningarna då nya boenden ger fler besökare som i sin tur ger fler sålda skipass, vilket är den viktigaste intäktskällan och en ännu viktigare vinstkälla. Många potentiella fjällstugeköpare lär fundera både en, två och tre gånger innan de gör en stuginvestering i dagens ränteläge.

- Kostnaderna har dragit iväg uppåt de senaste kvartalen och det är en mix av ökat underhållsbehov, högre personalkostnader, marknadsföring och dyrare drivmedel som ligger bakom. En omorganisation som ska sänka kostnaderna är initierad men utfallet visar sig först under de kommande kvartalen. Ska Skistar tillbaka till målet om 22 procents rörelsemarginal vill det till att åtgärderna biter.

+/- En långsiktig joker är klimatpåverkan. Varmare och snöfattigare vintrar kan minska intresset för skidåkning, förkorta säsongen och driva upp kostnaderna för konstsnö. Samtidigt kan de nordiska fjällen bli mer attraktiva i förhållande till alperna där värmen av allt att döma påverkar ännu mer. Nettot av dessa båda krafter är svår för att inte säga omöjlig att bedöma idag.

Hur de ovanstående motverkande krafterna spelar ut det kommande året blir minst sagt intressant att se. Att det finns en stabil efterfrågan med många trogna kunder i botten står dock klart och den tidiga indikationen på bokningsläget som släpptes i senaste rapporten pekade på en ökning av logiförmedlingen i vinter med 5 procent jämfört med samma tidpunkt förra året.

Analytikerna som följer Skistar räknar också med stabila intäkter. En försiktig uppgång i försäljningen, gränsande till oförändrad, väntas både under det nyss avslutade 2022/2023 och under 2023/2024. Rörelsemarginalen spås vända upp igen nästa år men ändå ligga långt ifrån målet på 22 procent.

| 20/21A | 21/22A | 22/23E | 23/24E | |

| Omsättning, Mkr | 2689 | 4092 | 4203 | 4371 |

| Rörelsemarg, ebit % | 10,5 | 21,5 | 14,1 | 16,0 |

| Vinst/aktie, sek | 3,0 | 8,5 | 4,9 | 6,1 |

| Utdelning/aktie, sek | 1,5 | 3,0 | 2,8 | 3,1 |

| Källa: S&P Global |

Värderingsmässigt hamnar p/e-talet för 2022/2023 på drygt 22 för att sedan falla till 18 nästa år. Inte våldsamt högt för en marknadsledare med den starka position Skistar har, men heller inte särskilt tillåtande om kunderna visar sig bli mer återhållsamma i vinter eller om driftskostnaderna biter sig kvar på högre nivåer än analytikerna tror.

Den långsiktiga tillväxttakten kan också diskuteras med tanke på det uttalade fokuset som nu enbart är på Skandinavien. Att göra fjälldestinationerna till året-runt-verksamheter kommer att ge bättre kostnadstäckning och lite mer intäkter men hur långt det räcker för att även få till en bra vinsttillväxt är ett frågetecken.

Direktavkastningen som tidvis har varit riktigt bra i Skistar ligger nu kring 2,5 procent och det är i våra ögon inte något skäl överhuvudtaget för att köpa aktien i nuvarande ränteläge. Tänker man utnyttja aktieägarrabatten som ger 15 procents avdrag på liftkort, skidskola och uthyrning så kan man dock hävda att den egna direktavkastningen blir något högre. (För att ta del av rabatten krävs minst 200 aktier.)

En osäker men positiv faktor när det kommer till balansräkningen är att Skistar sitter på ett stort markägande som kan exploateras i framtiden. Totalt handlar det om 5,4 miljoner kvadratmeter, varav hälften bedöms kunna bebyggas vilket i sin tur motsvarar ungefär 2700 tomter. Anskaffningsvärdet på marken är lågt och har inte justerats upp på grund av svårigheten att göra en bedömning av när de kan komma till användning, varför det kan betraktas som en underskattad om än svårvärderad tillgång.

Ytterligare ett osäkerhetsmoment, som däremot är negativt och som egentligen inte har något med verksamheten att göra är kopplad till ägarlistan och förändringarna som sker hos den näst största ägaren Aeternum. En aktör där den i sin tur största investeraren, miljardären John Fredriksen, vill backa ur och eftersom Aeternum sitter på 19 procent av kapitalet i Skistar fick nyheten omedelbart kursen att backa häromveckan.

Mest troligt är att Fredriksen drar sig ur Aeternum genom att få sin andel av aktierna i portföljbolagen, men det utesluter förstås inte att han ändå väljer att sälja vid ett senare tillfälle så den negativa kursreaktionen är begriplig.

Aktiekursen har, trots Fredriksensmällen, fluktuerat i intervallet 110-120 kronor de senaste månaderna. Som nämnts väntar bokslutet om bara en dryg vecka och sedan kommer en kapitalmarknadsdag den 12 oktober där verksamheten och strategiska prioriteringar ska luftas för analytiker och investerare.

Kanske kan dessa händelser få aktien att lämna nuvarande intervall och lyfta igen, men då krävs att vd Stefan Sjöstrand övertygar aktiemarknaden om att kostnadsprogrammet går enligt plan, att kunderna fortsätter dra till fjälls även i en tuffare ekonomi och att lönsamheten inom inte allt för lång tid närmar sig målnivån.

Vi vågar inte satsa på att det är vad som kommer hända de närmaste veckorna utan befarar att många placerare fortsätter ha en försiktig hållning in i kommande högsäsong. Att avvakta eventuella klargöranden som väntar i bokslutet och på kapitalmarknadsdagen är nog den klokaste strategin just nu.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| SkiStar B | Neutral | 110,70 | - |