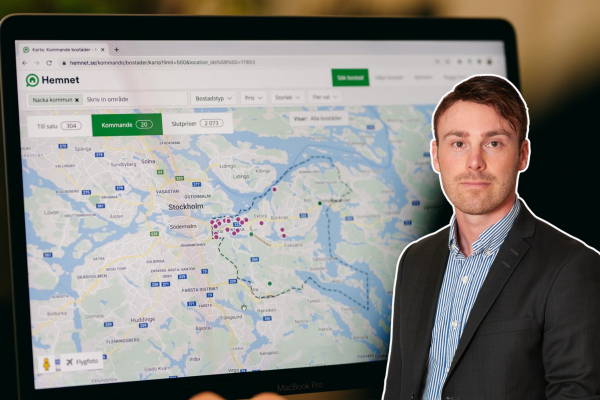

Coor är en av de stora aktörerna i Norden inom så kallad Facility Management (FM) och Integrated Facility Management (IFM), vilket på svenska innebär olika typer av företagstjänster som städning, fastighetsservice och lunchrestauranger. Tjänster som kunderna inte vill lägga alltför mycket egen energi på och därför lägger ut på externa leverantörer med långa kontrakt – vilket skapar stabilitet för utföraren.

Medan konkurrenter som ISS och Sodexo jobbar på en mer global bas har Coor en lokal närvaro i Norden med Sverige som tyngdpunkt. Att ha många uppdrag på samma marknad är en nyckel till effektivitet och bättre lönsamhet, vilket syns i Coor där marginalen är bättre ju större marknadsnärvaro med Sverige i klar topp.

Att en stor del av kontrakten handlar om fasta abonnemangsvolymer och att kapitalbehovet för att utföra tjänsterna är lågt innebär också att det är en affärsmodell som genererar stabila kassaflöden, vilket borde gå hem bland investerare.

Tittar man på Coors aktiekurs är det dock tydligt att uppskattningen inte har varit särskilt stor de senaste åren. Aktien har nästan halverats sedan toppen förra sommaren.

Den sura utvecklingen kan förklaras av ett antal faktorer. Det finns en befogad oro för att inflation och högre räntor tär på resultatet, marknaden är ganska trög med låg organisk tillväxt och de senaste rapporterna har inte direkt sprudlat.

Att storkunden Ericsson i maj beslutade att inte förlänga sitt kontrakt efter ett 20 år långt samarbete är ett annat orosmoment. Kontraktet som var värt en halv miljard kronor per år löpte ut den sista augusti och det var ett av de enskilt största avtalen för Coor, motsvarade ungefär 4 procent av årsomsättningen.

Ericssonförlusten är negativ förstås men samtidigt är det en naturlig del av branschen att förlora och vinna kontrakt. Det har Coor visat de senaste veckorna då vindarna har blåst i andra riktningen istället, med ett förlängt kontrakt på 200 Mkr hos Aibel och ett nytt avtal med Swedbank värt 220 Mkr. Nettot av vunna respektive avslutade affärer var också tydligt positivt i senaste kvartalet.

Att Coor förvärvade Skaraborgs Städ i våras tillför dessutom en årlig omsättning på 400 Mkr så sammantaget kommer andra affärer att kunna täcka upp för Ericsson och lite mer därtill. Nya kontrakt kan däremot ta en tid att få upp effektiviteten i och för lönsamheten är det därför ingen höjdare med alltför stor omsättning på kunder.

Mätt över senaste 12-månadersperioden ligger den justerade rörelsemarginalen (ebita) nu på 4,9 procent, vilket är lite i underkant av var man legat de senaste åren. Det är även en bit under det finansiella målet på 5,5 procent.

Givet stabila intäkter totalt sett, men viss press från det tappade Ericssonkontraktet och risken för en dämpad marknad i höst ser vi det som rimligt att man ligger kvar kring 5 procent för helåret 2023 innan en viss förbättring sker nästa år.

| 2021 | 2022 | 2023E | 2024E | |

| Omsättning, Mkr | 10104 | 11789 | 12143 | 12507 |

| Rörelsemarg. (just) % | 6,2 | 5,4 | 5,1 | 5,4 |

| Vinst/aktie (just), sek | 4,8 | 4,3 | 3,7 | 4,6 |

| Utdelning/aktie, sek | 4,8 | 4,8 | 3,6 | 4,0 |

| Källa: Placera |

Värderingsmässigt ligger p/e-talet i år på 13, förutsatt att man justerar vinsten för de icke kassaflödespåverkande avskrivningarna på kundkontrakt, och sjunker till 10 nästa år. Ev/ebita ligger strax över 10 i år och drygt 9 nästa år.

Inte särskilt utmanande för en så stabil pjäs men å andra sidan tycker vi inte att resultatutvecklingen i sig motiverar så mycket mer innan det kommer tydligare bevis på att tillväxten och lönsamheten är på väg uppåt igen.

Däremot är utdelningen något som lockar om man har en böjelse för hög direktavkastning. På de senaste två årens nivå om 4,80 kronor per aktie motsvarar det hela 10 procent och det ensamt utgör ju i praktiken en fullgod årsavkastning. Frågan är naturligtvis om den nivån går att lita på över tid.

Bolaget understryker ofta att de har stabila intäkter, begränsat investeringsbehov, stark kassagenerering och att de ser ett stort värde i att ge en hög direktavkastning. Med en nettoskuld som stigit till 2,1 miljarder kronor börjar dock räntekostnaderna att kännas rejält i år.

Eftersom halva utdelningen är uttryckt som en extrautdelning finns flexibilitet att ändra nivån utan att frångå utdelningspolicyn. Vi ser inte det som helt självklart att en utdelning på 4,80 kronor per aktie är vad som kommer nästa år också.

En tänkbar mellanväg vore att halvera extrautdelningen och då ge totalt 3,60 kronor. Då skulle skulden och räntekostnaderna kunna trimmas ned nästa år samtidigt som aktieägarna ändå får utmärkta 7,7 procent i direktavkastning på dagens aktiekurs.

Hur utfallet blir beror förstås på vad det andra halvåret har i sitt sköte resultatmässigt. Men blir det inte värre än i vårt förhållandevis försiktiga scenario med en utplanad marginal och med en viss sänkning av utdelningen så tycker vi att aktien fortfarande har en plats vikt åt sig i en utdelningsportfölj.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Coor Service Management Holding | Köp | 46,90 | - |