5,5 miljoner svenskar har fått eller kommer snart att få besked om sin allmänna pension i de orange kuverten. Beskeden innehåller hur mycket du tjänat in till din allmänna pension via pensionsrätter, en prognos över din alternativa pensionsålder samt hur dina PPM-fonder utvecklats under året. Många får också i dagarna information om sin tjänstepension.

Många sparare har full koll på sina intjänade pensionsrätter, vet precis hur länge de kommer att behöva jobba och är aktiva fondsparare i premiepensionen. Men för andra är det orange kuvertet mest en påminnelse om att man inte har koll och att man ännu inte tagit tag i det där svåra och diffusa som kallas pension. Eftersom det hela handlar om hur mycket du kommer få att leva på som pensionär så är det inte konstigt om det dåliga samvetet väcks till liv.

I premiepensionsdelen får du själv välja fonder för ditt sparande. Här är ett antal handfasta åtgärder som bör råda bot på eventuell PPM-ångest:

Bestäm om du ska vara aktiv eller passiv. Är du beredd att lägga ned lite tid på ditt sparande i premiepensionen? Då kan du gott välja egna fonder för ditt sparande. Det kan finnas en tillfredsställelse i att själv styra över sina sparpengar (och dessutom tycker många av oss att sparande kan vara riktigt spännande). Tycker du det verkar svårt och är ointresserad? Man får vara passiv! Då hamnar pengarna i AP7Såfa, som avkastade över 17 procent förra året. Tidigare var Såfan endast ett icke vals-alternativ, men numera är det valbart för dem som vill placera sina pengar där igen.

Var inte mitt emellan. Rapporter visar att de PPM-sparare som haft allra sämst utveckling på sina PPM-pengar är de som gjort ett val en gång. Många gjorde det valet år 2000 när systemet sjösattes, och har sedan inte valt om sedan dess. Det betyder att de år efter år sitter med dyra och dåliga gamla fonder. Är du en av dem, och du inte vill bli aktiv framöver heller, bör du välja att lägga pengarna i Såfan.

Rata PPM-rådgivarna. Har du också blivit uppringd av en PPM-rådgivare? Det kan verka lockande att betala en fast summa varje år för att låta någon annan ta hand om "PPM-besväret". Men faktum är att ett anlitande av en PPM-rådgivare för de allra flesta är en dålig affär. Den fasta avgiften gör att förvaltaren måste lyckas väldigt bra med sin förvaltning för att tjänsten ska löna sig. Återigen, vill du inte vara aktiv så lägg hellre pengarna i Såfan. Det blir mycket billigare.

Var aktiv. Du som har valt PPM-fonder en gång - fortsätt vara aktiv! Det kräver inte mycket tid, det räcker om du ser över fonderna några gånger per år. Att se hur PPM-fonderna utvecklats kan vara spännande. Dessutom är det enkelt att vara aktiv PPM-sparare - du kan byta hur som helst och behöver inte bry dig om eventuella skattekonsekvenser.

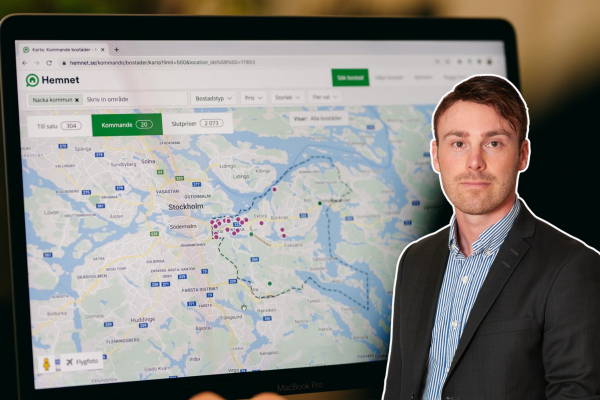

Gör lite research. I premiepensionen finns det i dagsläget 800 fonder att välja mellan och det kan vara svårt att veta vilka man ska välja. Kolla gärna vilka fonder vi på placera.nu gillar (klicka här) eller vilka fonder som har höga betyg på fondratingsajten morningstar.se.

Tänk på "mixen". Sprid riskerna och välj fonder med exponering mot olika marknader. En god idé kan vara att "grunda" med en globalfond, där du lägger en större del av pengarna. Krydda sedan med lite smalare fonder, så bör du få till en bra spridning.

Undvik höga avgifter. Tycker du ändå det är svårt att välja kan du alltid gå efter en enkel tumregel: välj fonder med låga avgifter. Du vet aldrig hur en fond kommer gå, men du vet på förhand hur mycket den kostar. Du vill inte att ditt kapital ska ätas upp av avgifter. Låt indexfonder utgöra en väsentlig del av dina fondval.

Passa på att köpa favoritfonden. Det är dock så att avgifterna inom premiepensionen är nedpressade. Har du spanat in en fond som du gärna vill äga, men som du vet har en förhållandevis hög avgift, så kan det vara bättre att äga den inom premiepensionen än i exempelvis ditt privata pensionssparande.

Överväg efterlevandeskyddet. För den premiepensionen kan man teckna ett efterlevandeskydd när man går i pension. Då får din make/maka del av de pengar som har betalats in till din premiepension om du skulle avlida. Detta kan kännas tryggt, men innebär också att din pension blir lite lägre. Överväg därför efterlevandesskyddet - kanske behövs det inte?