Du missar väl inte att läsa Placeras första artikel om hur du maxar ditt ränteavdrag?

Ofta är uppskovet något som man tar tag i samband att man köper och säljer bostad. Men däremellan kan man göra frivilliga återföringar.

Det kan bli extra aktuellt nu när många kommer att slå i taket på 100 000 kronor för att få 30 procent i ränteavdrag. Eftersom uppskovet räknas som kapitalinkomst går det att kvitta mot ränteutgifter.

Tyvärr är det ganska krångligt att räkna på, därför är det bra att använda sig av Skatteverkets räknesnurror, så att det inte blir fel.

I Skatteverkets broschyr SKV425 kan du hitta detta avdragsschema för inkomster av kapital.

Olika avdrag har olika procentsatser för hur stor del man får dra av.

En anledning till att det är krångligt är att vinst på försäljning av bostad egentligen inte beskattas med 22 procent, vilket man ofta räknar med, utan 30 procent på 22/30-delar av vinsten.

22/30 = 0,733333 och om man multiplicerar det med 100 och sedan tar 30 % av det blir det 22,

Vilket ju förstås även 22 % av 100 blir.

Men när man ska göra en kvittning måste man räkna med andelen, eftersom det är 22/30-delar som tas upp till beskattning.

Så här kan det fungera:

Anna har ett bolån på 3 miljoner kronor med en ränta på 5 %. Det ger en räntekostnad på 150 000 kronor. Eftersom hon bara kan få 30-procentigt ränteavdrag för 100 000 kronor passar hon på att göra en återföring av sitt uppskov på 68 182 kronor (50 000 kr / 22/30-delar).

68 182 kronor × 0,733333 (alltså 22/30-delar) = 50 000 kr, detta blir kapitalinkomsten

Ränteutgifter 150 000 – Kapitalinkomst 50 000 = 100 000 kr × 30 % = 30 000 kr i ränteavdrag

Kapitalinkomst 50 000 × 30 % = 15 000 kr i minskad skatt på uppskovet

Om Anna inte gör återföringen:

Ränteutgifter 100 000 kr × 30 % = 30 000 kr samt 50 000 kr × 21 % = 10 500 kr

30 000 + 10 500 = 40 500 kr i ränteavdrag, vilket ger en räntekostnad på 109 500 kr.

Om hon återför uppskovet får hon en räntekostnad på 120 000 kronor, men minskar sitt uppskov med 68 182 kronor och får därmed en minskad uppskjuten skatt på 15 000 kr.

Som du märker är det snudd på kostnadsneutralt (du byter ett ränteavdrag på 21 procent mot en skatteminskning på 22 procent) att göra så här, eftersom det bara skiljer 500 kronor.

I det ena fallet får hon betala mindre i skatt i framtiden (om hon gör återföringen), i det andra får hon betala mindre skatt nu (om hon i stället väljer att använda hela skatteavdraget).

En annan fördel är förstås att hon minskar sin skatteskuld som någon gång måste betalas, även om den i praktiken kan skjutas upp till hennes död och längre än så.

Den som har riktigt mycket att vinna genom att göra så här är den som inte betalar tillräckligt med skatt för att få göra ränteavdrag. Då blir effekten att man minskar sin skatteskuld, utan att man går miste om ränteavdrag, eftersom man ändå inte skulle få något.

Exempel: Återföra uppskov när utrymme för ränteavdrag saknas

Bo har ett stressigt arbete som advokat och tar ett sabbatsår för att leva på besparingar. Han kan inte göra några ränteavdrag, eftersom han helt enkelt betalar för lite skatt. Därför bestämmer han sig för att återföra en del av sitt uppskov på 2 miljoner kronor. Han har i dagsläget ett bolån på 3 miljoner kronor, en ränta på 5 % och därmed en räntekostnad på 150 000 kr.

Han gör en återföring av sitt uppskov på 204 546 kronor.

204 546 kr × (22/30) = 150 000 kr

Kapitalinkomst 150 000 kr – ränteutgifter 150 000 kronor = inget underskott av kapital

Han minskar således sin framtida skatt med 33 000 kronor (22 % av 150 000 kr).

Kämpar du med lånekostnaderna? Tänk på det här

Du som redan nu har svårt att betala räntorna ska alltså tänka till lite extra och kanske inte göra en återföring. Det kan hända att du behöver ta alla avdrag som du kan få nu.

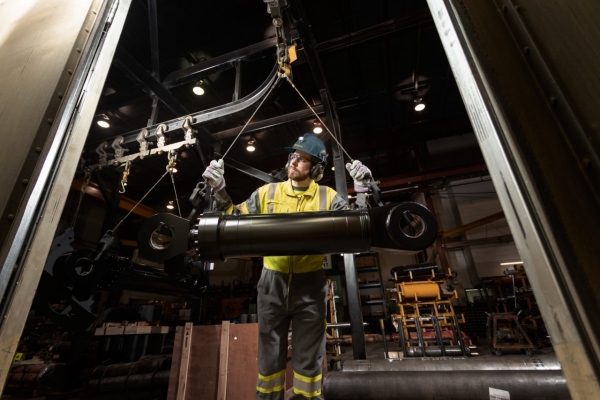

”Fördelen med att ha ett underskott av kapital är förstås att man får lägre skatt”, säger Jan Janowski, deklarationssamordnare på Skatteverket.

Jan Janowski

”Likviditetsmässigt kan det vara bättre att ta alla avdrag man kan få nu. Vad som är mest fördelaktigt att göra beror på ens situation och inte minst hur de olika summorna man kan kvitta mot varandra ser ut.”

Självklart gäller det under förutsättning att du har skatteutrymme att göra ränteavdragen.

Det är inte bara lån som ger upphov till ett underskott av kapital

Om du sålt ett fritidshus eller värdepapper med förlust ger också det upphov till ett underskott av kapital. Här gäller samma sak, att det är avdragsgillt med 30 procent upp till 100 000 kronor. Även här kan man alltså göra en återföring för att minska sin räntekostnad.

Exempel: Förlustförsäljning av fritidshus

Bengt köpte ett fritidshus under pandemin, men måste nu sälja på grund av skenande el- och ränteutgifter. Han köpte fritidshuset för 3 miljoner kronor och sålde det för 2,1 miljoner kronor.

Han har ett uppskov från en tidigare bostadsförsäljning på 1,5 miljoner kronor och ränteutgifter på 150 000 kronor. Nu vill Bengt betala så lite som möjligt i ränta och vill därför maximera sina ränteavdrag.

Underskott av kapital: 450 000 kr (förlust på fritidshuset 900 000 kt där 50 % är avdragsgillt) + 150 000 kr (ränteutgifter) =600 000 kronor

Om Bengt väljer att inte göra någon återföring får han skatteavdrag på 30 % upp till 100 000 kronor och 21 % på resten (50 000 + 450 000 kr), vilket är flera gånger mer än han betalar i skatt totalt på ett år. (50 % av en bostadsförlust är avdragsgillt). Det ger en minskad räntekostnad på maximala 40 500 kronor, men han går miste om förlustavdrag på flera hundra tusen kronor och minskar inte heller sin framtida vinstskatt.

Om Bengt väljer att göra en återföring, men ändå minimera sina räntekostnader gör han en återföring på 613 637 kr (613 637 / 22/30 = 450 000 kr).

Kapitalinkomst 450 000 kr – förlust 450 000 kr – ränteutgifter 150 000 kr = underskott av kapital 150 000 kr varav han får göra ränteavdrag med 30 % på 100 000 kr och 21 % på 50 000 kr

Det ger en minskad räntekostnad på 40 500 kr och en minskad framtida skatt på 148 500 kr (30 % av 450 000 kr) samt ett minskat uppskov på 613 637 kronor.

Bengt har då 886 363 kronor kvar på sitt uppskov om han skulle vilja göra en återföring även nästa år.

Om Bengt skulle välja att göra en återföring för att inte ha något underskott av kapital alls gör han en återföring på 818 186 kr (818 186 kr × 22/30 = 600 000 kr (alltså lika mycket som 450 000 kronor + 150 000), men får då inga ränteavdrag. Däremot minskar han sin framtida skatt med 180 000 kronor.

Alternativet hade varit (om han inte behövde pengarna nu) att återföra 681 818 kr (681 818 kr × 22/30 = 500 000 kronor), för att på så sätt kunna göra maximala avdrag med 30 %.

Kapitalinkomst 500 000 kr – förlust 450 000 kr – ränteutgifter 150 000 kr = underskott av kapital 100 000 kr.

Framtid = osäkert

Det är vanskligt att göra kalkyler för många år framåt i tiden. Tänk på att skatteregler kan ändras över tid och att nuvärdet av pengar är mer värt än det framtida.

.png)