Bussföretaget Nobina lägger bakom sig ett på pappret rätt avslaget räkenskapsår. Det rapporterade resultatet före skatt var helt oförändrat jämfört med året innan. Justerar vi för engångskostnader steg dock resultatet med 9 procent och den underliggande lönsamheten förbättrades.

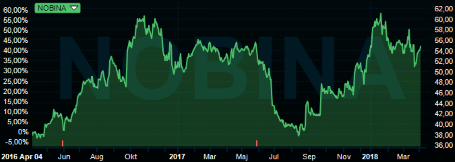

Räkenskapsåret inleddes dock svagt för Nobina. En hög andel nya kontrakt påverkade lönsamheten negativt i det första kvartalet och både resultat och aktiekurs föll kraftigt under vår och sommar.

Det tar lite tid för Nobina att få upp lönsamheten i nya kontrakt. Diverse uppstartskostnader tynger som regel marginalerna och rent operativt tar det också ett tag att optimera tidtabellerna och få upp effektiviteten. Marginalerna har dock successivt stärkts under året och i fjärde kvartalet enskilt ökade resultatet före skatt med 70 procent.

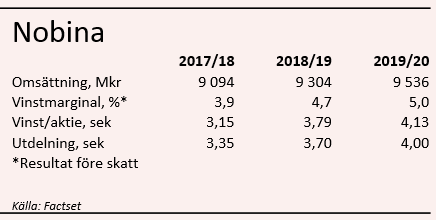

Nobina bedriver verksamhet i Sverige, Norge, Finland och Danmark. Med 17 procents total marknadsandel är bolaget den ledande aktören i regionen. Marknaden är således rejält fragmenterad och med det följer också en relativt hård prispress. För det gångna året rapporterade Nobina en vinstmarginal före skatt på bara 3,9 procent. Målet är att nå 4,5 procent.

Sverige är Nobinas klart största marknad och där har bolaget en marknadsandel på cirka 30 procent. Det är också bolagets mest lönsamma marknad. Rörelseresultatet i affärssegmentet Nobina Sverige uppgick för helåret i fjol till 466 Mkr. Det kan jämföras med totalsiffran för koncernen på 490 Mkr.

Utvecklingen i Sverige är således avgörande för Nobina. Glädjande nog var den positiv under såväl helår som fjärde kvartal med stigande omsättning och förbättrat resultat.

På övriga marknader var utvecklingen mer blandad. Norge är ett problem med lågt kapacitetsutnyttjande och svag lönsamhet. Finland tappade i fjärde kvartalet men rapporterade ett bra resultat för helåret. I Danmark var utvecklingen den motsatta.

Ett riktigt sänke i Nobinas räkenskaper är Swebus som bedriver interregional trafik. Konkurrensen är mycket hård, särskilt inom expressbussar, och både omsättning och resultat föll för Swebus under fjolåret. En omstrukturering av verksamheten genomfördes under året men förlusten accelererade ändå i fjärde kvartalet. Vd Magnus Rosén pekar på att antalet resenärer trots allt ökar för Swebus.

Totalt har Nobina drygt 3 600 bussar i trafik. Bussarna leasas vilket medför en rejäl nettoskuld i balansräkningen. Den uppgick vid årsskiftet till dryga 3,6 miljarder kronor vilket är 3,1 gånger rörelseresultatet före av- och nedskrivningar. Målet är att hålla den relationen inom 3-4 gånger.

Leasingavtalen löper till rörlig ränta så förändringar i ränteläget får stor påverkan på finansieringskostnaderna. Nobina hävdar dock att ränterisken till stor del kompenseras av indexklausuler i avtalen.

En stor risk i Nobinas verksamhet är dock att bolaget räknar fel i sina anbud. Marginalerna är som sagt lövtunna och kontrakten löper som regel på 8 år. Det är lätt att bli sittande med olönsamma kontrakt under lång tid om man räknar lite för optimistiskt. Nobina prioriterar marginalerna men bolaget måste samtidigt se till att vinna några upphandlingar.

Av de anbud som avgjorts under det gångna räkenskapsåret har Nobina vunnit drygt 10 procent räknat i antal bussar. Det kommande året innehåller många stora upphandlingar och totalt är det 2 400 bussar att slåss om. Kan Nobina ta 10-15 procent av dessa motsvarar det 7-10 procent av dagens bussflotta i bolaget.

En hög andel nya kontrakt är dock som sagt kortsiktigt dåligt för marginalerna i Nobina. Om drygt 18 månader kan man således förvänta sig en ny press på lönsamheten i bolaget. I förväntningarna ligger dock enligt databasen Factset stigande lönsamhet både innevarande räkenskapsår och nästa.

Magnus Rosén sade till Nyhetsbyrån Direkt i samband med bokslutsrapporten att han upplever en fortsatt disciplinerad marknad där konkurrensen är hård men där priskrig undviks. Undantaget är interregionaltrafiken där Swebus är inblandad i ett fullskaligt priskrig.

Snittprognoserna för vinst per aktie ligger enligt Factset på 3,79 kronor innevarande räkenskapsår och på 4,13 kronor året därpå. P/e-talen för de båda åren ligger i dagsläget på 14,4 respektive 13,2.

Utdelningen för det gångna räkenskapsåret föreslås bli 3,35 kronor per aktie. Det innebär en direktavkastning på 6,1 procent. För de kommande åren spås direktavkastningar på 6,8 respektive 7,3 procent.

Den generösa utdelningspolicyn är ett av de starkaste skälen att äga Nobina-aktien. Den förmodat grundstabila verksamheten har visat sig generera svajigare vinster än vad som förväntades när aktien kom till börsen för snart tre år sedan. Kollektivtrafik i sig är en stabil verksamhet men den hårda konkurrensen och den låga lönsamheten gör resultaten känsliga för även små förändringar i kostnader eller intäkter.

Givet den stora negativa påverkan Nobina upplevde på lönsamheten från en hög andel nya kontrakt i början av det senaste räkenskapsåret är de många nya kontrakt bolaget budar på för tillfället ett orosmoment på något års sikt. Det höjer ett frågetecken inför förväntningarna om stigande lönsamhet.

För stigande lönsamhet talar å andra sidan en ökad komplexitet i kontrakten. Bitvis rörlig kompensation baserad på parametrar som exempelvis antal resenärer och kundnöjdhet blir allt vanligare. Det ställer högre krav på Nobina men möjliggör även bättre lönsamhet.

Nobina-aktien återhämtades kraftigt under hösten och nådde nytt all time high i slutet av januari. Sedan dess har kursen backat 10 procent. Utdelningen dras i juni och den bör stabilisera aktien fram till dess. Vi tror dock att de frågetecken som finns kring marginalutvecklingen framöver kan komma att hålla tillbaka aktien. Rekommendationen stannar därför vid neutral.

.png)