| AFRY | |

| Börskurs: 151,60 kr | Antal aktier: 113,3 m |

| Börsvärde: 17 167 Mkr | Nettoskuld: 5 563 Mkr (Exkl. leasingskuld) |

| VD: Jonas Gustavsson | Ordförande: Tom Erixon |

AFRY (151,6 kr) är en teknikkonsult med fokus på infrastruktur och industri. Bolaget har en stark närvaro i Norden och en global räckvidd med projekt i över 100 länder. Bland AFRYs större kunder finns bolag som Stora Enso, Billerud, Nordic Paper och Trafikverket.

Idag arbetar cirka 19 000 personer globalt för AFRY. Omsättningen senaste 12 månaderna uppgår till 27,2 miljarder kr. Bolaget är därmed ett av de största konsultbolagen i Norden.

Största ägaren är forskningsstiftelsen ÅForsk med 11% av kapitalet och 37% av rösterna. Övriga storägare består av större kapitalförvaltare. AFRYs styrelseordförande Tom Erixon äger aktier för drygt 7,8 Mkr (knappt 0,04% av kapitalet). VD Jonas Gustavsson (slutar på VD-posten nästa år) äger en aktiepost värd 4,8 Mkr (0,03% kapitalet). Han har suttit på VD-posten i över 7 år och arbetade tidigare på Sandvik.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 26 978 | 27 345 | 28 439 | 30 145 |

| - Tillväxt | 14,5% | 1,4% | 4,0% | 6,0% |

| Rörelseresultat | 1 779 | 1 754 | 2 115 | 2 402 |

| - Justeringar | 159 | 160 | 160 | 160 |

| Justerat rörelseresultat | 1 938 | 1 914 | 2 275 | 2 562 |

| - Rörelsemarginal (Ebita) | 7,2% | 7,0% | 8,0% | 8,5% |

| Resultat efter skatt | 1 100 | 1 090 | 1 423 | 1 676 |

| Vinst per aktie | 10,78 | 9,60 | 12,60 | 14,80 |

| Utdelning per aktie | 5,50 | 5,50 | 5,50 | 5,50 |

| Direktavkastning | 3,6% | 3,6% | 3,6% | 3,6% |

| Avkastning på eget kapital | 9% | 9% | 11% | 12% |

| Kapitalbindning | 13% | 13% | 13% | 14% |

| Nettoskuld/Ebita | 3,8x | 3,4x | 2,6x | 2,0x |

| P/E | 14,0x | 15,7x | 12,0x | 10,2x |

| EV/Ebita | 12,6x | 12,7x | 10,7x | 9,5x |

| EV/Sales | 0,9x | 0,9x | 0,9x | 0,8x |

| *Justeringen avser icke kassaflödespåverkande avskrivningar på förvärvade tillgångar så som goodwill. Det justerade rörelsemåttet (Ebita) ger en mer rättvisande bild av lönsamheten i AFRY. | ||||

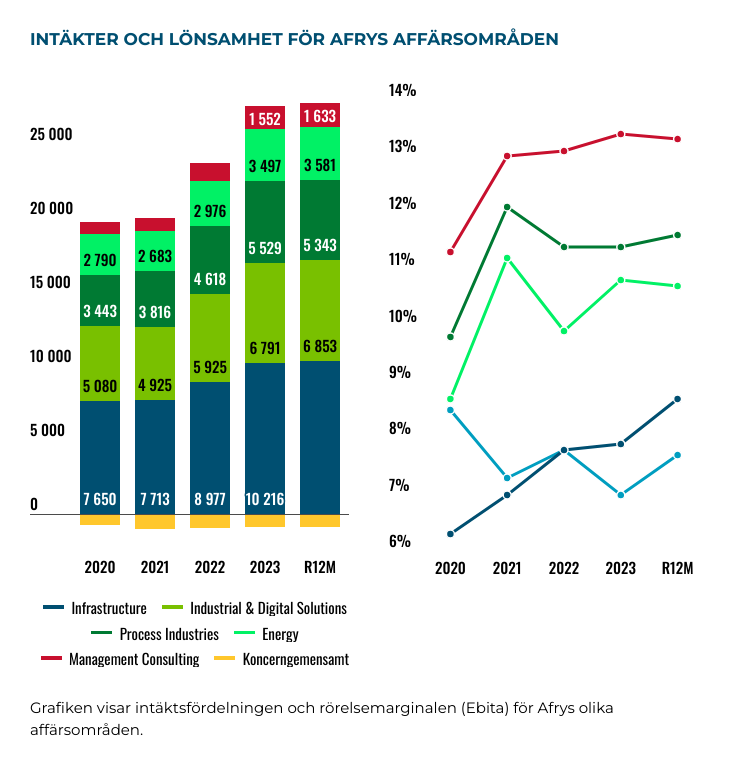

AFRY är ett ledande ingenjörs- och designföretag som verkar inom fem affärsområden:

- Infrastructure. AFRY arbetar med byggnader, transportlösningar som vägar och järnvägar, samt vatten- och avloppssystem.

De hjälper till att designa och utveckla stora projekt för att möta samhällets behov av infrastruktur. Det innebär en stor exponering mot fastighetsbranschen. Operativt är det bolagets största, men även minst lönsamma affärsområde. - Industrial & Digital Solutions. AFRY erbjuder tekniska lösningar och digitala verktyg för industrier som fordon, livsmedel och läkemedel.

De utvecklar system och processer som gör företagens verksamheter effektivare. - Process Industries. AFRY stödjer industrier som massa och papper, gruvor och kemikalier med ingenjörstjänster och rådgivning.

Deras arbete fokuserar på att optimera produktion och hantera stora investeringsprojekt. - Energy. AFRY jobbar med energilösningar som kärnkraft, vattenkraft och elnät.

De hjälper kunder att planera, bygga och modernisera energianläggningar. - Management Consulting. AFRY ger strategisk rådgivning till företag inom energi, industri och infrastruktur.

De erbjuder analyser och planeringsstöd för att stärka företagens konkurrenskraft och lönsamhet.

Intäktsmässigt står konsultverksamheten inom infrastruktur och industri för en majoritet av intäkterna (63% senaste året). Energi-, process- och managementkonsultingen är samtidigt de affärsområden som har klart högst lönsamhet.

Tillväxten har varit störst i managementområdet som har fördubblat intäkterna sedan 2020. Det är bra ur ett lönsamhetsperspektiv för bolaget.

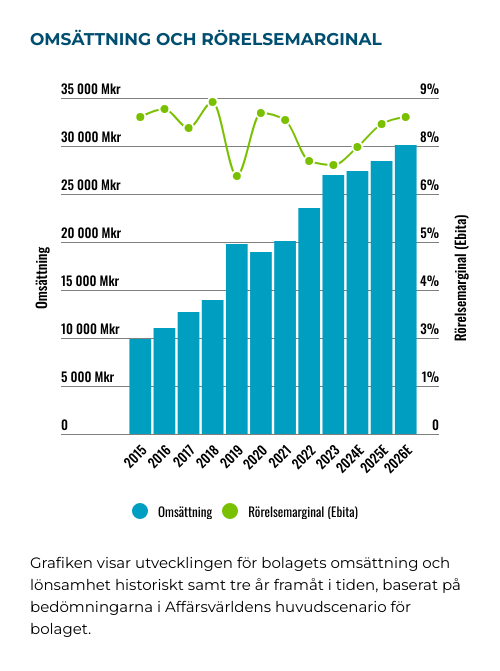

Omsättningen har ökat stadigt från 2015 till 2023 och förväntas fortsätta växa fram till 2026. Rörelsemarginalen har varierat över åren med en topp 2018, följt av en nedgång 2019 (på grund av förvärvskostnader). Generellt har rörelsemarginalen legat på en jämn nivå inom spannet 7–9%.

Konsoliderar marknaden genom förvärv

AFRY har under de senaste åren genomfört flera strategiska förvärv för att stärka sin närvaro inom nyckelsegment som energi, infrastruktur och industri. Förvärven har varit en viktig del av företagets strategi för att komplettera den organiska tillväxten och bredda tjänsteutbudet.

AFRY har gärna fokuserat på att förvärva bolag med stark lokal närvaro eller spetskompetens. På så sätt försöker AFRY utöka sin marknadsandel och diversifiera verksamheten globalt. Förvärven kan generellt beskrivas som stora till antal men små till storlek (relativt AFRYs omsättning).

Det klart största förvärvet är Pöyry som köptes 2019. Pöyry var ett finskt konsultbolag inom energi och industri. Omsättningen var drygt 6 miljarder kr året innan förvärvet. Förvärvet är det största som AFRY (då kallat ÅF) har genomfört. Pöyry värderades då till 12,4x Ebitda enligt Factset, motsvarande en värdering på 611 miljoner euro.

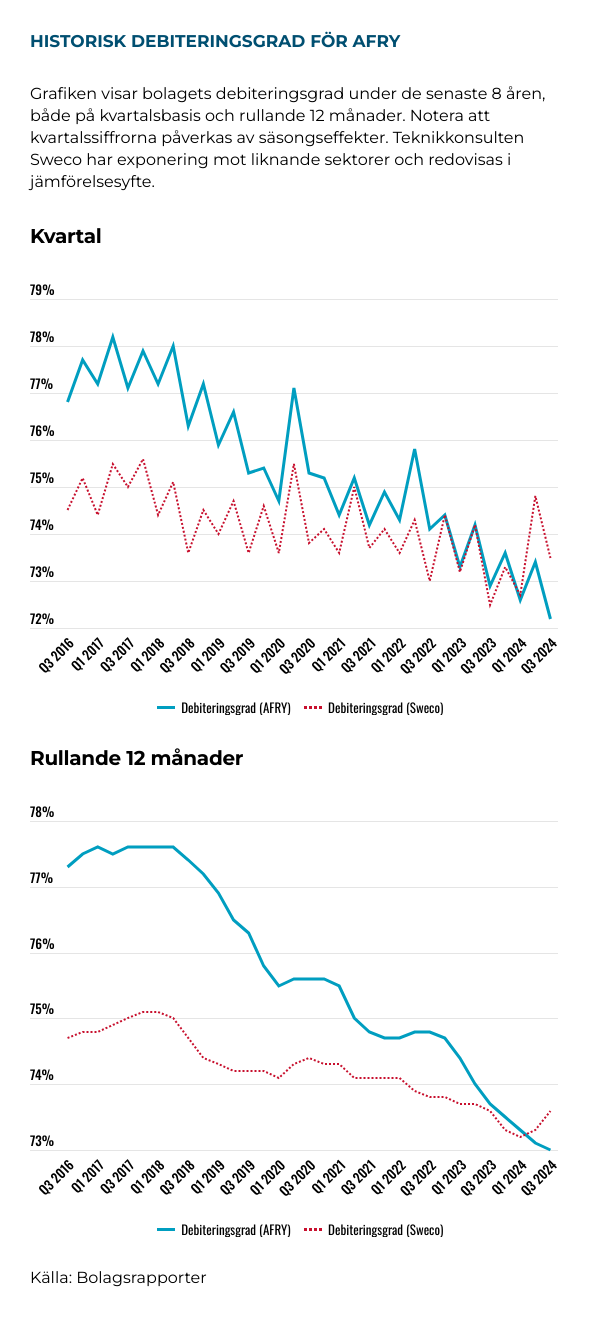

Debiteringsgraden faller

Debiteringsgraden har minskat över tid. Under 2015–2018 låg den stabilt kring 77%. Men sedan 2019 har den successivt sjunkit till omkring 73% år 2024. Minskningen visar en gradvis försämring i hur effektivt arbetstid debiteras.

Sweco är en av AFRYs närmaste konkurrenter. Båda bolagen är multinationella teknikkonsulter med inriktning mot industri och infrastruktur. AFRY har historiskt sett haft en högre debiteringsgrad än Sweco.

Under de senaste åren har AFRY gradvis närmat sig eller legat något under Sweco när det kommer till debiteringsgraden. Båda bolagen visar en nedåtgående trend över tid. Men AFRY har visat en betydlig brantare nedgång än sin konkurrent.

Den fallande debiteringsgraden är ett tydligt problem för bolaget. För konsultbolag är debiteringsgraden och timpriset de två avgörande faktorerna på intäktssidan. Minskar en av dem blir det svårt för bolaget att förbättra lönsamheten. Som grafiken ovan visar ligger debiteringsgraden under de senaste 12 månaderna på historiskt låga nivåer, utan någon tydlig vändpunkt i sikte.

Omsättningstillväxten i fokus

Sedan 2018 har AFRY fördubblat sin omsättning, vilket har uppnåtts genom att fördubbla personalstyrkan. Det har i sin tur skett både genom förvärv och nyanställningar av konsulter. Tillväxten har stärkt bolagets position på marknaden i Sverige och internationellt.

Samtidigt har debiteringsgraden minskat stadigt under samma period. Det visar hur tillväxten har fått högre prioritet än lönsamhet och effektivitet. I tidigare årsredovisningar har bolaget förklarat den minskande beläggningsgraden med nyanställningar, försenade projektstarter inom industrin samt en svagare fastighetsmarknad. Förklaringen ligger sannolikt i en kombination av en alltför ambitiös tillväxt strategi och en exponering mot infrastruktur (inkl. fastighetsbranschen). Infrastruktursektorn har generellt gått svag under många år. AFRY har tydligt misslyckats med att öka effektiviteten i det affärsområdet. Att trenden inte har vänt efter flera år är inget bra betyg för ledningen.

I september tillkännagavs det att AFRYs VD avgår och lämnar posten våren 2025. I en intervju med Nyhetsbyrån Direkt säger ordförande Tom Erixon att det skedde på båda parters initiativ. Erixon konstaterade samtidigt att det fanns brister i kapitalmarknadens förtroende för AFRY.

I kontakt med Afv skriver bolaget att lönsamheten kommer vara största fokuset framöver. En central del i detta arbete blir att förbättra debiteringsgraden. Bolaget lyfter bland annat fram kapacitetsanpassningar som ett viktigt verktyg för att stärka lönsamheten.

Prognos och värdering

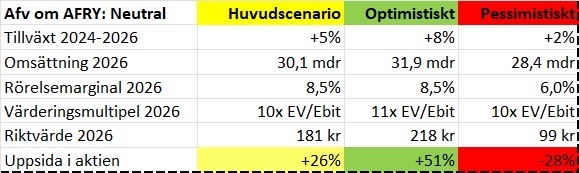

Vårt huvudscenario för AFRY under de kommande två åren bygger på följande antaganden:

- Tillväxt. Den årliga tillväxttakten har i snitt varit 14% senaste decenniet (inkl. förvärv). Organiskt har tillväxten varit cirka 3%. För 2024 räknar vi med 1,4% tillväxt. Under resten av prognosperioden räknar vi med en tillväxttakt på 4-6%. Det är i linje med tillväxten på den underliggande marknaden samt genomsnittliga analytikerestimaten.

- Lönsamhet. AFRY har en mogen affärsmodell med en stabil lönsamhet. Rörelsemarginalen (Ebita) har historiskt legat kring 7–8%. På rullande 12 månader ligger rörelsemarginalen på 7%. Vi räknar inte med någon stor överraskning under fjärde kvartalet utan skissar även på 7% för helåret 2024. Fram till 2026 räknar vi med att marginalen sakta förbättras till 8,5%.

- Värdering. I snitt värderas svenska teknikkonsulter till cirka 10x rörelsevinsten (Ebita). Utstickaren i branschen är Sweco. Jämfört med AFRY är Sweco mer lönsamt och har en lägre skuldsättningsgrad. Därför har bolaget en kvalitetspremie. Utgår vi från en värdering på 10x framåtblickande rörelseresultatet för AFRY finns en uppsida på 26%.

I ett mer optimistiskt scenario skulle tillväxten på industri- och infrastrukturmarknaden öka snabbare än väntat under kommande år. Det skulle driva tillväxten för AFRYs

kärnverksamhet. Detta skulle skapa utrymme för en högre värderingsmultipel. Med en potentiell värdering på 11x rörelseresultatet finns en uppsida på 70% (se reglage för detaljer kring scenariot).

| Bolag | Avkastning 1 år % | P/E 2025E | EV/Ebita 2025E | EV/Sales 2025E | Ebita-marginal 2025E % | Årlig tillväxt 2025E-2026E % | Direktavkastning % |

| Afry | 20 | 10,8 | 9,7 | 0,8 | 8,3 | 3,8 | 3,5 |

| Sweco | 33 | 23,4 | 18,6 | 1,8 | 10,6 | 5,8 | 1,8 |

| Multiconsult (NOK) | 55 | 13,0 | 11,5 | 1,1 | 9,8 | 5,4 | 4,3 |

| Prevas | 5 | 11,5 | 9,5 | 1,0 | 10,1 | 10,5 | 4,6 |

| Norconsult (NOK) | 111 | 16,3 | 13,1 | 1,2 | 9,6 | 7,6 | 3,1 |

| Rejlers | 30 | 11,0 | 9,7 | 0,8 | 8,7 | 5,4 | 3,1 |

| Snitt | 42 | 14,3 | 12,0 | 1,1 | 9,5 | 6,4 | 3,4 |

| Källa: Afv / Factset | |||||||

Slutsats

AFRY är ett väletablerat konsultbolag med en stark position på den nordiska marknaden. Likt många andra konsultbolag har AFRY haft det tufft senaste året. Sektorerna som AFRY har högst exponering mot (industri och infrastruktur) har varit bland de hårdast drabbade.

Att bolaget har en del verksamhet inom exempelvis managementkonsulting är positivt, men räcker inte riktigt för att kompensera för huvudverksamheten.

Uppsidan i huvudscenariot är helt okej. Relativt konkurrenten Sweco kan värderingen se attraktiv ut. Men den fallande debiteringsgraden ligger som en våt filt över AFRY. Innan signaler om ett trendbrott på den punkten blir tydliga är det svårt att se att AFRY ska kunna överprestera andra konsultbolag med liknande värdering.

Nästa år får bolaget en ny VD. Det kan vara intressant att hålla ett öga på och kan potentiellt bli en katalysator för förändring. Men det är tidigt att gissa om det i dagsläget. Sammantaget blir rådet neutralt.

| Tio största ägare i AFRY | Värde (Mkr) | Kapital | Röster |

| Stiftelsen ÅForsk | 1 961,6 | 11,1% | 33,6% |

| Swedbank Robur Fonder | 1 593,1 | 9,0% | 6,7% |

| SEB Investment Management | 1 587,1 | 9,0% | 6,7% |

| Handelsbanken Fonder | 1 440,4 | 8,1% | 6,1% |

| Fjärde AP-fonden | 993,6 | 5,6% | 4,2% |

| Cliens Fonder | 703,3 | 4,0% | 3,0% |

| Första AP-fonden | 577,9 | 3,3% | 2,4% |

| Vanguard | 572,2 | 3,2% | 2,4% |

| Corbis S.A. | 549,2 | 3,1% | 2,3% |

| Dimensional Fund Advisors | 364,1 | 2,1% | 1,5% |

| Källa: Holdings | |||

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| AFRY | Neutral | 153,00 | - |