(Länk till artikeln med grafer, illustrationer och bilder på Placera.se)

Aktiviteten i det globala kapitalflödet har varit ovanligt hög under juli, vilket har gett upphov till flera investeringsteman som tydligt påverkat den globala finansmarknaden.

Kronförsvagning

Ett framträdande tema har varit den svenska kronans svaghet. Under månaden har kronan försvagats betydligt, vilket har lett till att avkastningen mätt i kronor har gynnats av valutakursförändringar.

Euron, det brittiska pundet och schweizerfrancen har alla stärkts med drygt 3 procent mot kronan under juli. Den amerikanska dollarn har också ökat i värde, men i något mindre utsträckning med en uppgång på knappt 2 procent.

Råvarunedgångar

Samtidigt har många råvaror tappat i värde efter sänkta förväntningar på en inbromsande global tillväxt, med tyngdpunkt på svagare kinesiskt tillväxt. Industrimetaller har sett breda nedgångar, kopparpriset har fallit med omkring 9 procent, aluminiumpriset med 12 procent och nickelpriset med 8,5 procent.

Oljepriset, mätt i brentolja, har minskat med 8 procent, medan priset på amerikansk naturgas har sjunkit med hela 18 procent. Guld framstår som en av få vinnare under månaden, med en uppgång på 2,5 procent mätt i dollar.

Sektorrotation

Ett annat påtagligt nytt tema är den globala sektorrotationen, där investerare har sålt av högt värderade stora teknikbolag och flyttat delar av kapitalet till lägre värderade amerikanska småbolag.

Trots dessa förändrade kapitalflöden har de globala börserna rört sig sidledes under juli, mätt i dollar. De amerikanska börserna, som utgör en stor del av globalindex, har haft en månad med nollavkastning i lokal valuta. Det tillväxt- och tekniktunga Nasdaq 100-indexet föll med drygt fyra procent under månaden och hela 9 procent sedan toppnoteringen den 10 juli.

I Europa har indexen visat blandade resultat. Trots att Parisbörsen har fortsatt att backa för andra månaden i rad, visade det tyska DAX-indexet en marginell uppgång på en procent. Stockholmsbörsen har haft en relativt bra månad, där de största bolagen presterade i nivå med DAX-indexet, medan svenska småbolag utmärkte sig med en avkastning på 4 procent.

På en sektorspecifik nivå globalt sett, har sju av de tio största sektorerna visat positiv avkastning. Allmännyttiga bolag presterade bäst med en uppgång på drygt 5 procent, medan finanssektorn också hade en stark månad med en avkastning på närmare 5 procent.

Tufft för teknik

Tekniksektorn har haft det tuffast med nedgångar på knappt 5 procent, följt av kommunikationssektorn. Energisektorn har också tappat, påverkat av den relativt stora nedgången i oljepriset.

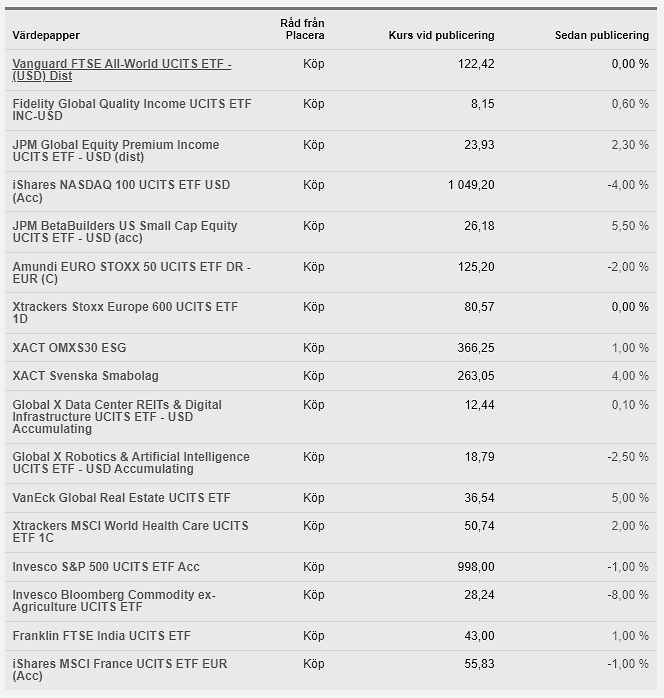

Så gick det för månadens ETF:er i juli.

Bland Placeras utvalda ETF:er för juli har majoriteten haft en bra månad med positiv avkastning. Samtidigt har sju av ETF:erna haft en negativ utveckling, med nedgångar som varierat mellan 1 och 8 procent.

Stark månad för småbolag och fastigheter

Extra bra har det gått för amerikanska småbolag under juli. Fonden JPM BetaBuilders US Small Cap Equity har stigit med över 5 procent, mätt i euro. På den svenska marknaden har småbolagsfonden XACT Svenska Småbolag, som är noterad i kronor, ökat med 4 procent. Den andra svenska ETF:n, XACT OMXS30 ESG, visar en liten uppgång.

Den breda globala ETF:n Vanguard FTSE-All World UCITS ETF har haft en oförändrad utveckling under månaden. Däremot har JPM Global Equity Premium Income, som fokuserar på globala marknadsledande kvalitetsbolag, klarat sig bättre med en avkastning på drygt 2 procent. Denna fond diversifierar sina innehav kraftigt, inget innehav väger mer än 1,9 procent.

BlackRock iShares NASDAQ 100, som följer Nasdaq 100-index, har haft det motigare och backat med 4 procent. Den bredare USA ETF:n Invesco S&P 500 UCITS ETF har klarat månaden bättre med en marginell nedgång på 1 procent.

Bland de mer nischade ETF:erna sticker VanEck Global Real Estate ut. Denna fond, som ger exponering mot världens 99 största fastighetsbolag, har haft en bra månad med en uppgång på 5 procent. En annan fond med betydande fastighetsexponering, Global X Data Center REITs & Digital Infrastructure UCITS ETF - USD Accumulating, lyckades avsluta månaden med en marginell uppgång.

Däremot har vår råvaru-ETF, Invesco Bloomberg Commodity ex-Agriculture UCITS ETF, haft en tuff månad. Den har noterat en nedgång på 8 procent, vilket markerar den största förlusten bland de utvalda ETF:erna för perioden.

Listans ETF:er med Europaexponering visar blandad avkastning för juli. Amundi EURO STOXX 50 UCITS ETF DR - EUR (C), som fokuserar på de största företagen i euroområdet, sjönk med 2 procent. Xtrackers Stoxx Europe 600 UCITS ETF 1D, som inkluderar 600 bolag med en större andel medelstora och mindre företag, avslutade månaden oförändrat.

Den nyligen tillkomna iShares MSCI France UCITS ETF EUR, som investerar specifikt i franska företag, backade två procent. En svag rapport från Parisbörsens största bolag, det franska lyxvarukonglomeratet LVMH, tros vara en bidragande faktor till denna nedgång.

Global

Vi har en global kategori. Här har vi valt fonderna Vanguard FTSE All-World UCITS ETF, Fidelity Global Quality Income UCITS ETF och JPM Global Equity Premium Income UCITS ETF.

Vanguard FTSE All-World är en passivt förvaltad globalfond som följer indexet FTSE All-World Index. Det består av stora och medelstora bolag både på mogna marknader och på tillväxtmarknaderna. Den årliga avgiften uppgår till 0,25 procent.

Fidelity Global Quality Income är en börshandlad fond med fokus på globala marknadsledare. Fonden kostar 0,43 procent per år och ger utdelning.

Även JPM Global Equity Premium Income har fokus på stora marknadsledande kvalitetsbolag. Fonden tar många små bett inget innehav väger mer än 1,9 procent. Mot detta innehav säljer de optioner. Optionerna genererar intäkter varje månad. Detta tillsammans med respektive innehavs utdelningar är vad fondens delar ut månadsvis. Tanken bakom är att generera en hög utdelning till en förhållandevis låg volatilitet.

USA

När det gäller USA-fokuserade ETF:er med fokus på storbolag har vi valt Invesco S&P 500 som följer det amerikanska storbolagsindexet S&P 500. Den årliga avgiften uppgår till 0,09 procent och utdelningar återinvesteras.

För mer fokusering på Nasdaq och teknikbolagen har vi valt BlackRock iShares NASDAQ 100. Denna börshandlade fond följer Nasdaq-100 index som består av de hundra största icke-finansiella företagen som handlas på Nasdaq-börsen baserat på marknadsvärde. Indexet är tungt viktat mot teknologi-, internet-, bioteknik- och telekommunikationsföretag.

Bland de andra börshandlade fonderna med fokus på USA vi valt finns Fidelity US Quality Income som har fokus på stora utdelande bolag.

På temat småbolag i USA har vi valt fonden JPM BetaBuilders US Small Cap Equity.

Europa

I Europa faller valet på Amundi EURO STOXX 50 när det gäller storbolag. För stora och medelstora bolag väljer vi fonden Xtrackers STOXX Europe 600.

Frankrike

Parisbörsen innehåller några av världens mest internationella bolag. De största franska bolagen genererar större delen av sin omsättning utanför Frankrikes gränser. Totalt sett har bolagen bara cirka 15 procent av sin exponering mot den franska marknaden. Vårt val faller på iShares MSCI France UCITS ETF EUR.

Sverige

För den som vill ha svensk exponering väljer vi XACT OMXS30 ESG för storbolagen och XACT Svenska Småbolag för den som önskar exponering mot mindre bolag.

Asien

I Asien har vi valt att ta in den passivt förvaltade fonden Franklin FTSE India som följer indexet FTSE India. Årsavgiften är 0,2 procent.

Nisch

I kategorin nischade ETF:er faller valet på fem fonder:

Global X Data Center REITs & Digital Infrastructure är en fond helt fokuserad på datacenter och kommunikationsfastigheter. Det tror vi är en sektor inom fastigheter som kan fortsätta gå starkt.

Global X Robotics & Artificial Intelligence UCITS ETF investerar i bolag som har anknytning till robot- och AI-industrin samt bolag som anses dra fördel av AI-utvecklingen. Bolagen ska ha en betydande del av sina intäkter från robot- och AI-industrin, eller har en tydlig och klar vision om att man arbetar mot robot- och AI-industrin.

Invesco Bloomberg Commodity ex-Agriculture UCITS ETF följer avkastningen för Bloomberg Commodity ex-Agriculture index. Indexet omfattar de elva största och mest likvida terminskontrakten inom energi, industrimetaller och ädelmetaller. Indexet omfattar inte jordbruksprodukter och boskap.

VanEck Global Real Estate ger exponering mot världens 99 största fastighetsbolag. Knappt 70 procent av fondens tillgångar är amerikanska. Största enskilda innehavet är amerikanska logistikgiganten Prologis. Fonden delar regelbundet ut. Direktavkastningen ligger på 3,5 procent. Årsavgiften uppgår till låga 0,25 procent.

Hälsovårdsfonden Xtrackers MSCI World Health Care som följer indexet MSCI World Health Care. MSCI World Health Care Index investerar i stora och medelstora hälsovårdsbolag på 23 mogna marknader. Sedan lanseringen 1994 har hälsovårdsindexet konsekvent slagit MSCI World Index. De tio största innehaven står för 43 procent av fondvärdet. 73 procent av bolagen är noterade i USA.

Fördelar med börshandlade fonder

ETF:er eller börshandlade fonder ger en snabb exponering både mot en bred uppsättning tillgångar eller väldigt nischat mot en specifik sektor, marknad eller geografisk region. Det i sin tur kan hjälpa att sprida riskerna och bygga en diversifierad portfölj.

ETF:er handlas på börsen precis på samma sätt som aktier. Det gör dem lätta att köpa och sälja under handelsdagar och till aktuella marknadspriser. Det ger stor flexibilitet att snabbt komma in och ur marknader.

En annan fördel med ETF:er är att de oftast har lägre förvaltningsavgifter än många traditionella fonder.

Sammanfattningsvis erbjuder börshandlade fonder en bekväm och kostnadseffektiv metod för investeringar.

Karl Lans & Pär Ståhl

%20(40%20x%2040%20px)%20(1).png)

.png)