Den senaste månaden har de globala börserna upplevt en nedgång på över 3 procent, delvis drivet av en markant ökning av den amerikanska 10-åriga räntan. Detta sker mot bakgrund av en minskad sannolikhet för betydande räntesänkningar i USA under resten av året.

Nedgången har varit ganska bred över länder och sektorer. En sektor som sticker ut globalt sett är energisektorn, som har uppvisat en ökning på drygt 4 procent och är den enda av de tio huvudsektorerna med en uppgång under månaden. En stigande trend för oljepriset, med en ökning på över 2,5 procent, anses vara huvudfaktorn bakom sektorns uppgång under månaden.

Månaden har varit utmanande för räntekänsliga sektorer. De sektorer som har presterat sämst är, inte helt oväntat, fastighetssektorn tillsammans med tekniksektorn, där båda har backat runt 6 procent vardera.

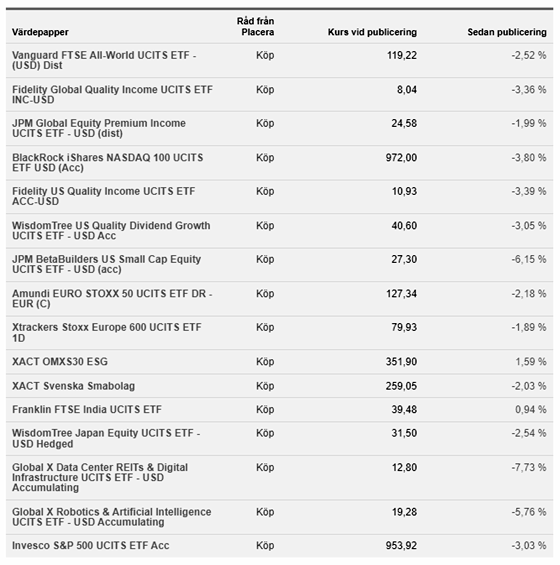

Den breda nedgången på de globala aktiemarknaderna har påverkat Placeras utvalda ETF:er för april. Endast två av de 16 listade börshandlade fonderna har visat positiv avkastning under den senaste månaden.

Det har varit särskilt tufft för den nischade ETF:n, Global X Data Center REITs & Digital Infrastructure, som är helt inriktad på datacenter och kommunikationsfastigheter. Med den tydliga fastighetsexponeringen är det inte helt oväntat att fonden har backat med 7,7 procent under månaden. Även amerikanska småbolag har haft det tufft, med JPM BetaBuilders US Small Cap Equity ETF som har backat med drygt 6 procent.

XACT OMXS30 ESG har presterat bäst med en uppgång på 1,5 procent, vilket går emot den rådande nedåttrenden under den senaste månaden. Även Franklin FTSE India UCITS ETF visar en positiv avkastning på knappt en procent.

Det är värt att notera att avkastningen för de listade börshandlade fonderna är angiven i euro, med undantag för XACT OMXS30 ESG och XACT Svenska Småbolag, som är noterade i kronor. Under månaden har euron stärkts med två procent gentemot kronan.

Denna månad väljer vi att plocka in den globala fastighetsfonden VanEck Global Real Estate och hälsovårdsfonden Xtrackers MSCI World Health Care.

Den globala fastighetsmarknaden har gått mycket svagt senaste veckorna i spåren av stigande långräntor i USA. Nu ser långräntorna ut att ha nått sin topp, vilket kan ge stöd åt fastighetssektorn framöver.

VanEck Global Real Estate ger exponering mot världens 99 största fastighetsbolag. Knappt 70 procent av fondens tillgångar är amerikanska. Största enskilda innehavet är amerikanska logistikgiganten Prologis. Fonden delar regelbundet ut. Direktavkastningen ligger på 3,5 procent. Årsavgiften uppgår till låga 0,25 procent.

Den andra fonden vi valt att ta in är hälsovårdsfonden Xtrackers MSCI World Health Care som följer indexet MSCI World Health Care. MSCI World Health Care Index investerar i stora och medelstora hälsovårdsbolag på 23 mogna marknader.

Sedan lanseringen 1994 har hälsovårdsindexet konsekvent slagit MSCI World Index. De tio största innehaven står för 43 procent av fondvärdet. 73 procent av bolagen är noterade i USA.

Enskilt största innehavet finns i läkemedelsjätten Eli Lilly. Årsavgiften är låga 0,26 procent.

Hälso- och sjukvårdssektorn har historiskt sett varit en källa till stabil avkastning. En åldrande och rikare befolkning globalt talar för ökad efterfrågan på medicinska tjänster och produkter.

Global

Vi har en global kategori. Här har vi valt fonderna Vanguard FTSE All-World UCITS ETF, Fidelity Global Quality Income UCITS ETF och JPM Global Equity Premium Income UCITS ETF.

Vanguard FTSE All-World är en passivt förvaltad globalfond som följer indexet FTSE All-World Index. Det består av stora och medelstora bolag både på mogna marknader och på tillväxtmarknaderna. Den årliga avgiften uppgår till 0,25 procent.

Fidelity Global Quality Income är en börshandlad fond med fokus på globala marknadsledare. Fonden kostar 0,43 procent per år och ger utdelning.

Även JPM Global Equity Premium Income har fokus på stora marknadsledande kvalitetsbolag. Fonden tar många små bett inget innehav väger mer än 1,9 procent. Mot detta innehav säljer de optioner. Optionerna genererar intäkter varje månad. Detta tillsammans med respektive innehavs utdelningar är vad fondens delar ut månadsvis. Tanken bakom är att generera en hög utdelning till en förhållandevis låg volatilitet.

USA

När det gäller USA-fokuserade ETF:er med fokus på storbolag har vi valt Invesco S&P 500 som följer det amerikanska storbolagsindexet S&P 500. Den årliga avgiften uppgår till 0,09 procent och utdelningar återinvesteras.

För mer fokusering på Nasdaq och teknikbolagen har vi valt BlackRock iShares NASDAQ 100. Denna börshandlade fond följer Nasdaq-100 index som består av de hundra största icke-finansiella företagen som handlas på Nasdaq-börsen baserat på marknadsvärde. Indexet är tungt viktat mot teknologi-, internet-, bioteknik- och telekommunikationsföretag.

Bland de andra börshandlade fonderna med fokus på USA vi valt finns Fidelity US Quality Income som har fokus på stora utdelande bolag. På samma tema har vi valt WisdomTree US Quality Dividend Growth som investerar i amerikanska bolag med växande utdelningar.

På temat småbolag i USA har vi valt fonden JPM BetaBuilders US Small Cap Equity.

Europa

I Europa faller valet på Amundi EURO STOXX 50 när det gäller storbolag. För stora och medelstora bolag väljer vi fonden Xtrackers STOXX Europe 600.

Sverige

För den som vill ha svensk exponering väljer vi XACT OMXS30 ESG för storbolagen och XACT Svenska Småbolag för den som önskar exponering mot mindre bolag.

Asien

I Asien har vi valt att ta in den passivt förvaltade fonden Franklin FTSE India som följer indexet FTSE India. Årsavgiften är 0,2 procent.

Vi har också valt WisdomTree Japan Equity som är en dollarhedgad fond med fokus på stabila japanska utdelningsbolag.

Nisch

I kategorin nischade ETF:er faller valet på två fonder:

Global X Data Center REITs & Digital Infrastructure är en fond helt fokuserad på datacenter och kommunikationsfastigheter. Det tror vi är en sektor inom fastigheter som kan fortsätta gå starkt.

Global X Robotics & Artificial Intelligence UCITS ETF investerar i bolag som har anknytning till robot- och AI-industrin samt bolag som anses dra fördel av AI-utvecklingen. Bolagen ska ha en betydande del av sina intäkter från robot- och AI-industrin, eller har en tydlig och klar vision om att man arbetar mot robot- och AI-industrin.

Fördelar med börshandlade fonder

ETF:er eller börshandlade fonder ger en snabb exponering både mot en bred uppsättning tillgångar eller väldigt nischat mot en specifik sektor, marknad eller geografisk region. Det i sin tur kan hjälpa att sprida riskerna och bygga en diversifierad portfölj.

ETF:er handlas på börsen precis på samma sätt som aktier. Det gör dem lätta att köpa och sälja under handelsdagar och till aktuella marknadspriser. Det ger stor flexibilitet att snabbt komma in och ur marknader.

En annan fördel med ETF:er är att de oftast har lägre förvaltningsavgifter än många traditionella fonder.

Sammanfattningsvis erbjuder börshandlade fonder en bekväm och kostnadseffektiv metod för investeringar.

%20(40%20x%2040%20px)%20(1).png)

.png)