Under långa perioder har Kina dominerat globala tillväxtmarknadsindex med en betydande andel av det totala börsvärdet. Men med negativ avkastning på de kinesiska börserna de senaste åren, kombinerat med kursuppgångar i länder som Indien och Taiwan, har Kinas andel minskat till cirka 25 procent.

Statistik från MSCI visar att investeringar i MSCI Emerging Markets ex China Index har presterat bättre än det bredare MSCI Emerging Markets Index sedan årsskiftet 2000/2001.

MSCI Emerging Markets ex China Index har visat en konstant överavkastning över olika tidsperioder: 1 år, 3 år, 5 år, 10 år och 23 år. Under hela tidsperioden har den genomsnittliga årliga överavkastningen varit 0,56 procent.

Även om risken, mätt i standardavvikelse, har varit något högre för MSCI Emerging Markets ex China Index, talar den riskjusterade Sharpe-kvoten till fördel för detta index.

En intressant observation är att MSCI Emerging Markets ex China Index även har haft en högre årlig avkastning än det bredare globala indexet MSCI All Countries World Index.

Att investera på tillväxtmarknader exklusive Kina kan erbjuda flera potentiella fördelar. Genom att investera i flera länder minskar investerare risken för överexponering mot en enskild marknad.

Många tillväxtmarknader utanför Kina har stark tillväxtpotential driven av demografiska förändringar och ökande konsumtion. Trots ökad volatilitet kan tillväxtmarknader erbjuda högre långsiktig avkastning på grund av deras tillväxtpotential och demografiska trender.

Vissa tillväxtmarknader utanför Kina kan erbjuda attraktiva värderingar jämfört med utvecklade marknader, vilket kan öka potentialen för långsiktig avkastning.

MSCI Emerging Markets ex China index har ett framåtblickande P/E-tal på 13,7, betydligt lägre än MSCI All Countries World Index på P/E 17,8. Även direktavkastningen talar för MSCI Emerging Markets ex China index fördel då det erbjuder 2,8 procent mot 1,9 procent för MSCI All Countries World Index.

Tillväxtmarknader kan erbjuda exponering mot sektorer som är underrepresenterade på utvecklade marknader, vilket kan diversifiera portföljen och skapa möjligheter till alfa.

Investeringar i tillväxtmarknader utanför Kina ger exponering mot olika valutor och en klart mindre dollarexponering, vilket kan skydda mot valutarisk och diversifiera portföljen.

Sammanfattningsvis kan investeringar i tillväxtmarknader utanför Kina vara en attraktiv komplettering till en diversifierad portfölj och erbjuda potential för långsiktig avkastning, även om det innebär risker som måste hanteras noggrant.

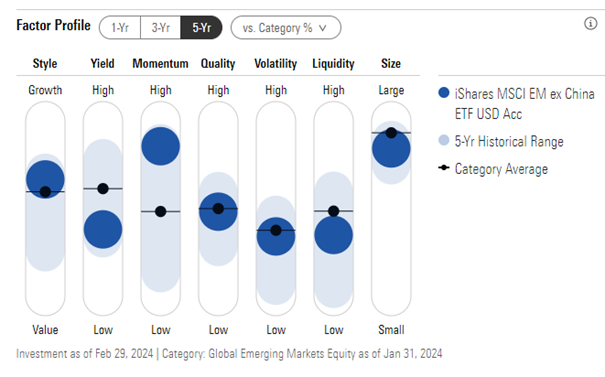

För investerare som vill ha en tillväxtmarknadsexponering exklusive Kina tycker Placera att den börsnoterade fonden Ishares MSCI EM ex-China UCITS ETF USD är ett intressant val och fonden följer MSCI Emerging Markets ex China Index.

Totalt investerar fonden i 637 bolag omfattande 23 tillväxtmarknadsländer. Fonden består till 87 procent stora bolag. Medelstora bolag utgör 11 procent och småbolag 0,3 procent.

Fondens innehav har en värdering på P/E-tal 13,9 och erbjuder en direktavkastning på 3,6 procent. Det som sticket ut är att tillväxten i bolagens vinster är högre än snittet för bholagen i MSCI Emerging Markets index.

De tio största innehaven väger drygt 26 procent av fondens värde och omsättningshastigheten i fonden är låg.

Världens största tillverkare av halvledare Taiwan Semiconductors är fondens enskilt största innehav med 11,5 procent, följt av Sydkoreanska teknikkonglomeratet Samsuns Electronics på drygt 5 procent. Indiens största bolag industrikonglomeratet Reliance Industries är fondens tredje största innehav på 2 procent.

Drygt 24 procent av bolagen kommer från Indien, knappt 24 procent är taiwanesiska och den tredje största är Sydkorea på drygt 16 procent, följt av brasilianskabolag på 6,7 procent.

Fondens tyngdpunkt är inom tekniksektorn med 30 procent, följt av finansbolag på 24 procent. Råvarusektorn är tredje störst på drygt 9 procent följta av industribolag och sällanköpsvaror.

Ishares MSCI EM ex-China UCITS ETF USD förvaltas av Ishares som en del av världesn största kapitalförvaltare Blackrock som förvaltar drygt 10 000 miljarder dollar.

Med en förvaltningsavgift på 0,18 procent är fonden ett attraktivt alternativ för de som är intresserade av att investera på de globaal tillväxtmarknaderna exklusive Kina.

Förutom den årliga förvaltningsavgiften utgår även courtage då den börshandlade fonden handlas som aktie och då fonden inte är noterad på Stockhomsbörsen utgår en valutaväxlingsavgift.

Gå till Placera.se och läs fler artiklar

Vill du ha koll på vad som händer på finansmarknaden?

Följ mig gärna på X

Följ Placera på Facebook , LinkedIn, X, YouTube och Soundcloud

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| iShares MSCI EM ex-China UCITS ETF USD (Acc) | Köp | 4,68 | - |