| Net Insight | |

| Börskurs: 5,10 kr | Antal aktier: 344,0 m |

| Börsvärde: 1 755 Mkr | Nettokassa: 220 Mkr |

| VD: Crister Fritzson | Ordförande: Anna Söderblom |

Net Insight (5,10 kr) utvecklar och säljer nätverksprodukter som bland andra TV-bolag och nätoperatörer använder för att producera och distribuera rörlig bild i allehanda nät.

Produktserien Nimbra riktar sig till nätägare och mediebolag som vill ha en bättre och mer effektiv distribution av livevideo, främst inom sportevenemang och finns i över 70 länder. Under de senaste åren har bolaget lanserat produkter inom det snabbväxande området för 5G-synkronisering. Net Insight har idag cirka 200 anställda.

Största ägare med cirka 17% av aktierna är investeraren Jan Barchan genom sitt bolag Briban Invest AB. Briban Invest är även största ägare i Studsvik och näst störst i fastighetsbolaget Trianon.

Crister Fritzson har varit VD sedan våren 2020 och satt dessförinnan i styrelsen sedan år 2013. Fritzson har tidigare varit VD på Teracom, Boxer och SJ. Genom ägarbolaget Wilda Go AB är Fritzson sjätte största ägare med 1,9% av aktierna värda 35 Mkr.

| Affärsvärldens huvudscenario | 2024 | 2025E | 2026E | 2027E |

| Omsättning | 608 | 669 | 756 | 854 |

| - Tillväxt | 8,7% | 10,0% | 13,0% | 13,0% |

| Rörelseresultat | 79 | 94 | 117 | 145 |

| - Rörelsemarginal | 13,0% | 14,0% | 15,5% | 17,0% |

| Resultat efter skatt | 71 | 71 | 89 | 110 |

| Vinst per aktie | 0,21 | 0,20 | 0,26 | 0,32 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 11% | 10% | 12% | 13% |

| Kapitalbindning | 19% | 22% | 22% | 23% |

| Nettoskuld/Ebit | -2,8x | -2,8x | -2,8x | -2,8x |

| P/E | 24,8x | 25,5x | 19,6x | 15,9x |

| EV/Ebit | 19,5x | 16,4x | 13,1x | 10,6x |

| EV/Sales | 2,5x | 2,3x | 2,0x | 1,8x |

Under 2020 och 2021 såldes verksamheter med svag lönsamhet (se faktarutan intill). Ledningen fokuserade på att renodla verksamheten och genomförde en rad förändringar i organisationen för att höja effektiviteten och lyfta lönsamheten. Åtgärderna innefattade bland annat omorganisation, byte av ledningspersoner samt kostnadsbesparingar.

Efter att bolaget fokuserat på kärnverksamheten i form av Media Networks (med produktserien Nimbra) har utvecklingen varit stark.

| Organisk tillväxt | |

| 2024 | 9,1% |

| 2023 | 12,4% |

| 2022 | 13,3% |

| 2021 | 19,1% |

| Snitt: | 13,5% |

Siktar på 20% rörelsemarginal

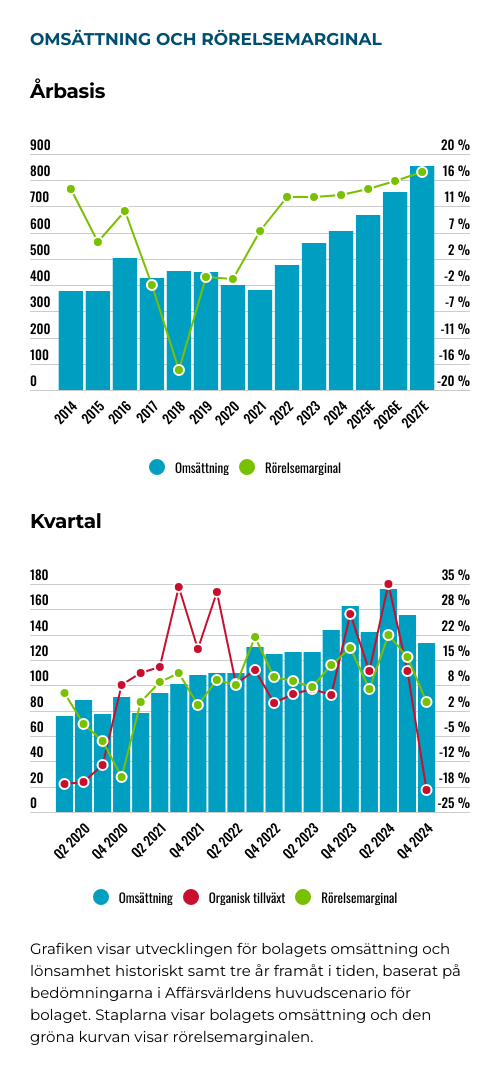

De senaste fyra åren har den organiska tillväxten varit 13,5% i snitt. I början av 2023 presenterade Net Insight nya finansiella mål. Ambitionen är att uppvisa en genomsnittlig årlig organisk tillväxt överstigande 15% under perioden 2023-2027. Vidare är målet att nå en Ebit-marginal på 20%. Under perioden 2022-2024 har rörelsemarginalen varit 12,8% i snitt.

Tidigare var tillväxtmålet 10% genomsnittlig tillväxt och att rörelsemarginalen skulle vara minst 10% i snitt till år 2025.

Svag avslutning på 2024

I förra veckan (19/2) presenterade Net Insight bokslutet. Aktien föll hela 23% på beskedet.

| Net Insight | Q4 2024 | Q4E 2024 | Q4 2023 |

| Omsättning | 133,5 Mkr | 157,0 Mkr | 162,5 Mkr |

| Tillväxt Y/Y | -17,8% | -3,4% | 30,0% |

| Organisk | -19,3% | - | 27,2% |

| Bruttomarginal | 61,0% | 59,9% | 63,1% |

| Rörelsekostnader | 76,3 Mkr | 79,1 Mkr | 73,2 Mkr |

| Rörelseresultat | 5,2 Mkr | 15,0 Mkr | 29,4 Mkr |

| Ebit-marginal | 3,9% | 9,6% | 18,1% |

| Resultat per aktie | 0,03 kr | 0,04 kr | 0,06 kr |

Försäljningen i fjärde kvartalet var klart sämre än väntat och sjönk 18% (19% organiskt) till 134 Mkr (163). Förhandstipsen var 157 Mkr motsvarande ett tapp på drygt 3%. Det skall sägas att jämförelsetalen var tuffa då Net Insight växte över 27% organiskt under Q4 2023.

VD Christer Fritzson uppger att det fjärde kvartalet tenderar att vara mer volatilt än övriga kvartal. Under Q4 2024 hade Net Insight få order relaterade till "kundernas kvarvarande budgetutrymme". Många av kunderna brukar vanligtvis göra slut på budgeten under årets sista kvartal. Vidare var tajmingen för inkomna order "mindre gynnsam". Tredje kvartalet brukar vara något starkare än övriga kvartal relaterat till att de stora sportligorna drar i gång då.

Under 4% rörelsemarginal

Bruttomarginalen var stabil på 61,0% i kvartalet (63,1). Rörelsekostnaderna steg drygt 4% mot fjolåret. På grund av lägre omsättning och ökade avskrivningar (relaterat till investeringar i tidsynkronisering) sjönk Ebit-marginalen till 3,9% (18,1). Ebitda-marginalen var 20,9% (28,4) jämförelsevis.

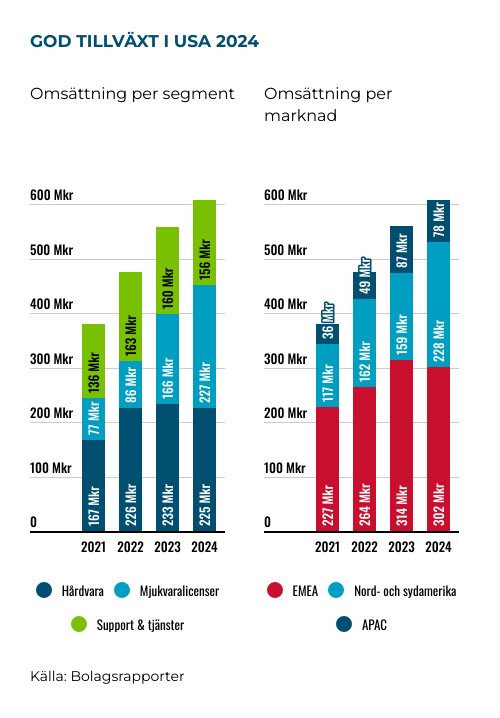

Även om avslutningen på året var svag så steg försäljningen 9,1% organiskt till 608 Mkr (559) på helårsbasis 2024. Tillväxten drevs av god utveckling i Americas, vilket är ett resultat av de senaste årens investeringar i säljorganisation och produktutveckling, uppger bolaget. Ebit-marginalen var 13,0% (12,7).

Net Insight har de senaste åren investerat i ökad funktionalitet i bolagets IP- och molnlösningar.

Under fjärde kvartalet vann Net Insight flera betydande mediaaffärer. Bland annat från ett amerikanskt mediabolag som har ett av de största TV-nätverken i USA. Bolagets mediaaffär är fokuserad mot livestreaming som exempelvis det snabbväxande sportsegmentet. VD Christer Fritzson menar att bolaget tagit marknadsandelar under året.

Hårdvaru- respektive mjukvaruintäkter stod för 37% vardera av koncerns omsättning 2024. Följt av support och tjänster på 26%. Geografiskt är EMEA bolagets klart viktigaste marknad med hälften av omsättningen. Därefter kommer Nord- och Sydamerika (37%) samt Asien och Oceanien (13%).

Tillväxtmöjligheter inom tidssynkronisering

Under de senaste åren har Net Insight utvecklat lösningar för tidssynkronisering. Marknaden för 5G-synkronisering är en mångmiljardindustri. Marknadstillväxten för lösningarna är stark. Ericsson, Nokia och Huawei är stora leverantörer inom 5G-utrustning.

Inom 3G- och 4G-nät är kostnaden för synkronisering en liten andel av totalkostnaden medan den är betydligt större inom 5G på grund av att fler antenner och basstationer krävs. Tidssynkronisering i 5G-nät bedöms vara en systemkritisk funktion enligt Post- och Telestyrelsen (PTS). Mer information om marknaden finns att läsa via denna länk.

Fördelen med Net Insights lösning är att den är GPS-oberoende och kan hantera tidssynkronisering över existerande nätverk. Det innebär enkelt uttryckt att utrullningen av 5G kan ske utan att existerande anslutningar (noder) i nätet behöver bytas ut eller uppgraderas. Detta ger signifikant lägre kostnader för operatörerna (kunderna).

| 5G-synkronisering | 2021 | 2022 | 2023 | 2024 |

| Omsättning | 13,2 Mkr | 49,2 Mkr | 34,8 Mkr | 43,6 Mkr |

| Tillväxt | - | 272,7% | -29,3% | 25,3% |

| Andel av koncern | 3,5% | 10,4% | 6,2% | 7,2% |

Under 2024 uppgick intäkterna från 5G-synkronisering och samhällskritiska nät till 43,6 Mkr (34,8) motsvarande 7,2% av koncernens totala omsättning (6,2).

Net Insight har idag ett tiotal kommersiella kunder. Intäkterna under året är främst hänförliga till bolagets tidssynkroniseringsprodukt Zyntai. Under 2023 kom intäkterna främst från en engångsintäkt kopplad till Zyntai. Rensat för engångsposten under 2023 var tillväxten under 2024 hela 283% (från 11,4 till 43,6 Mkr).

Bolaget ser ett fortsatt stort intresse för tidssynkroniseringslösningen, inte minst från ledande telekomaktörer där flera valt att initiera koncepttest (Proof of Concepts).

Orderbok på över 170 Mkr

Genombrottsordern inom 5G-synkronisering kom hösten 2021 från Türk Telekom, som är en av Europas största telekomoperatörer. Ordern var på 220 Mkr. Orderboken för tidssynkronisering sträcker sig flera år framåt i tiden och uppgick till 172 Mkr på koncernnivå vid årsskiftet.

Generellt var den globala telekommarknaden något dämpad under 2024. Ledningen i Net Insight ser nu en ökad investeringsvilja från telekomoperatörer, särskilt i USA. Under 2025 väntar sig Net Insight ett ökat tillväxtbidrag från tidssynkronisering framför allt under andra halvåret.

Amerikanska Microchip och schweiziska Oscilloquartz är två konkurrenter inom området för tidssynkronisering.

| Net Insight | 2022 | 2023 | 2024 | Ackumulerat |

| Rörelseresultat (Ebit) | 61 Mkr | 71 Mkr | 79 Mkr | 210 Mkr |

| Löpande kassaflöde | 149 Mkr | 107 Mkr | 128 Mkr | 384 Mkr |

| Investeringsverksamheten | -91 Mkr | -96 Mkr | -103 Mkr | -290 Mkr |

| Fritt kassaflöde | 58 Mkr | 11 Mkr | 25 Mkr | 94 Mkr |

| Fritt kf /Ebit | 96% | 16% | 32% | 45% |

I tabellen intill visas Net Insight kassaflödeskonvertering de senaste åren.

Vid årsskiftet hade bolaget en nettokassa på över 200 Mkr. Styrelsen föreslog ingen utdelning för räkenskapsåret 2024.

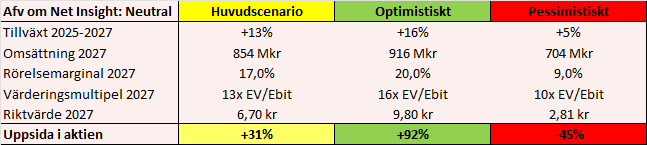

Prognoser och värdering

2025 skissar vi på 10% tillväxt drivet av fortsatt god utveckling för både mediadelen och att tidssynkronisering tar fart under andra halvåret av året. Kommande år skissar vi på 13% årlig tillväxt. Marknaden för tidssynkronisering väntas växa fort.

Marginalmässigt räknar vi med 14% i år och 17% i slutet av prognoshorisonten. Bolagets rörelsemarginalmål är 20%. Net Insight har tjänat över 20% på Ebit-nivå under några enstaka kvartal senaste åren.

Använder vi en multipel på 13x rörelsevinsten (EV/Ebit) finns 30% uppsida på radarn. Det är inte otänkbart att Net Insight kommer värderas högre än så.

Risken är att teknikutvecklingen går fort i branschen och att det kan medföra ökad konkurrens och prispress (pessimistiskt scenario). Det finns inga tydliga noterade jämförelseobjekt. I peer-tabellen har vi tagit med andra teknik/mjukvarubolag med liknande tillväxt och/eller marginalstruktur.

| Bolag | Avkastning 1 år % | P/E 2026E | EV/Ebit 2026E | EV/Sales 2026E | Ebit-marginal 2026E % | Årlig tillväxt 2026E-2027E % |

| Net Insight | -20% | 19,6x | 13,1x | 2,0x | 15,5% | 13,0% |

| Ependion | 15% | 12,9x | 10,5x | 1,4x | 13,8% | 11,7% |

| HMS Networks | 11% | 30,4x | 25,4x | 6,3x | 24,6% | 13,7% |

| Micro Systemation | 0% | 14,9x | 10,1x | 1,8x | 18,4% | 9,5% |

| Genomsnitt | 2% | 19,5x | 14,8x | 2,9x | 18,1% | 12,0% |

| Källa: Affärsvärlden / Factset | ||||||

Net Insight har uppvisat god tillväxt senaste åren och stärkt marginalerna samt investerat inom området tidssynkronisering inom 5G där tillväxtpotentialen är stor.

Utvecklingen under 2024 var god även om avslutningen på året var svagare. Jämförelsetalen för första halvåret är rätt tuffa, särskilt under Q2. Bolaget har en stark balansräkning och äger även en del egna aktier (knappt 2% av kapitalet).

Uppsidan i huvudscenariot är okej. Men då måste tillväxten fortsätta och marginalerna stärkas.

Kommande kvartal vill det till att Net Insight visar att Q4 var ett hack i kurvan. En gång är ingen gång, sägs det ju. Vi följer utvecklingen från sidlinjen med ett neutralt råd.

| Net Insight tio största ägare | Kapital | Röster |

| Briban Invest AB | 16,7% | 16,3% |

| Avanza Pension | 5,31% | 5,18% |

| Nordnet Pensionsförsäkring | 4,76% | 4,64% |

| Cobia Capital Management LP | 4,52% | 4,41% |

| Handelsbanken Fonder | 2,49% | 2,42% |

| Wilda Go AB | 1,94% | 1,89% |

| Net Insight AB | 1,87% | 1,82% |

| Nordea Liv & Pension | 1,65% | 1,61% |

| Edgar Sesemann | 1,13% | 1,10% |

| Dimensional Fund Advisors | 1,05% | 1,02% |

| Källa: Holdings | ||

.png)