(Länk till artikeln med grafer, illustrationer och bilder på Placera.se)

Det långsiktiga substansvärdet, även uttryckt som EPRA NRV*, är ett nyckeltal som förenklat visar på fastighetsbolagens tillgångar minus skulder.

För att synliggöra hur skulden påverkar substansrabattens genomslag på beståndet har vi gjort en förenklad kalkyl där siffrorna baseras på rapporterna från första kvartalet. Genom att ställa substansrabatten i miljarder kronor i relation till marknadsvärdet på beståndet, får vi fram en indikerad rabatt på husen, vilket annars är mindre uppenbart baserat på substansrabatten.

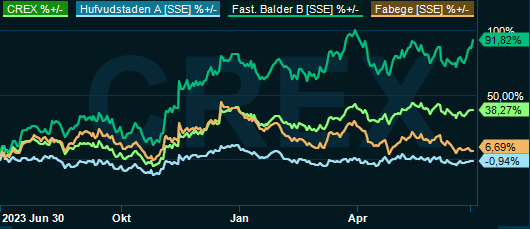

Fabege och Hufvudstaden, två fastighetsbolag med nästan uteslutande kommersiella fastigheter i Stockholm, värderas med relativt stor skillnad i substansrabatt. Fabeges börsvärde är cirka 44 procent lägre än substansvärdet medan Hufvudstadens börsvärde är cirka 30 procent lägre än substansvärdet.

Substansrabatten i relation till beståndet är däremot snarlik, vilket förklaras av Fabeges skuldsättning. Båda bolagens substansrabatt i miljarder kronor motsvarar cirka en fjärdedel av det bedömda marknadsvärdet på beståndet. Köper du aktier i Fabege eller Hufvudstaden, får du alltså husen till 75 procent av det bedömda marknadsvärdet.

Balder, med ett mer varierat bestånd och högre andel skuld än både Hufvudstaden och Fabege, värderas i skrivande stund med en substansrabatt på drygt 13 procent. Rabatten på 12 miljarder kronor är däremot inte mer än 5,5 procent när det ställs i relation till beståndets marknadsvärde på cirka 217 miljarder kronor.

För att uppnå motsvarande rabatt på husen i Balder som i Fabege och Hufvudstaden (25 procent) måste substansrabatten överstiga 50 procent. En fjärdedel av Balders totala bestånd på 217 miljarder kronor är 54 miljarder, vilket motsvarar mer än hälften av substansvärdet på cirka 100 miljarder kronor. En subtsansrabatt på över 50 procent skulle innebära 40 kronor per aktie, priser vi såg senast för ett år sedan.

Desto högre andel skuld, desto högre substansrabatt krävs för att få likvärdigt genomslag på beståndet. Låg andel skuld innebär låg risk och låg volatilitet i aktien. Men detsamma gäller hävstången och framtida avkastningspotential, något börsen tagit fasta på senaste året.

Ett enskilt nyckeltal ger sällan hela bilden och vi kan konstatera hur aktiemarknaden premierar fastighetsbolag med lång och konsekvent historik av hög avkastning på eget kapital och ökat marknadsvärde på beståndet.

Oavsett vad aktiemarknaden för tillfället premierar är en bra utgångspunkt att veta vad du själv betalar för husen, där substansvärdet inte säger mycket utan hänsyn till skuldsättningen.

* Långsiktigt substansvärde - EPRA NRV (European Public Real Estate Association Net Reinstatement Value). För att ge en mer rättvisande bild av det egna kapitalet, justeras nyckeltalet för bland annat latent skatt och räntederivat.

%20(40%20x%2040%20px)%20(1).png)

.png)