Spara i eget eller i barnets namn? ISK eller kapitalförsäkring? En rad alternativ finns och kommer med olika fördelar och nackdelar. Placera guidar dig genom alternativen.

Skydda pengarna

Ett sparande från vagga till första egna bostaden är en lång och oöverblickbar period där mycket kan hända i form av skilsmässor och dödsfall.

De flesta vill att barnsparandet ska gå till ett körkort, en utbildning eller kanske en kontantinsats till första lägenheten. För att det ska bli så kan du på olika sätt skydda sparandet, både från barnet själv eller att det ska delas upp i en eventuell skilsmässa.

Ett av de enklare sätten att ha kontroll över sparandet är att spara i eget namn. Om du sparar i barnets namn kommer barnet då kunna ta ut pengarna och använda till vad som helst när hen fyller 18 år.

”Jag sparar själv till mina barn i mitt eget namn. Jag vill kunna bestämma när och till vad de ska använda pengarna”, säger Christina Sahlberg, sparekonom på Compricer.

Christina Sahlberg

Men att bara spara i sitt eget namn räcker inte för att säkerställa att sparandet tillfaller barnet. Vid dödsfall eller skilsmässa ingår det i bodelningen. Sker sparandet i barnets namn räknas det som gåva och ingår inte i bodelningen.

”Det är helt klart värt att lägga någon timme på att se till att barnens sparande skyddas så att det tillfaller barnen på önskat sätt och vid önskad tidpunkt”, säger Christina Sahlberg.

Det kan vara bra att namnge kontot, om inte annat för sin egen skull, så att det är tydligt att sparandet är till barnet.

Om det är far eller morföräldrar som sparar till barnet är det bra om de skriver i sitt testamente att det är barnet som ska få pengarna.

Delat ägande fungerar inte med ISK

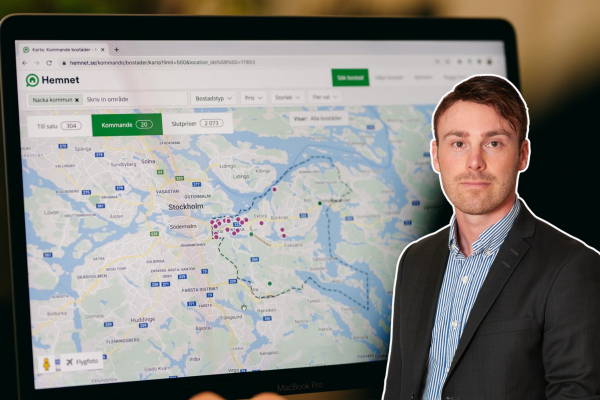

Ett ISK är ofta det självklara valet när det kommer till sparande, men när det gäller barnsparande har det nackdelen att föräldrarna inte kan stå på sparandet gemensamt.

Investeringssparkontot har också den nackdelen att du inte kan välja förmånstagare. Det betyder att sparandet tillfaller dödsboet om du dör.

Om du tycker att det är upp till ditt barn att själv ta beslut om sina pengar när hen fyllt 18 år går det utmärkt att spara i ISK i barnets namn.

En kapitalförsäkring går att styra

En kapitalförsäkring, som har samma förmånliga beskattning som ett ISK, är ett mer flexibelt alternativ. Inte heller den går tyvärr att samäga, men du kan välja en förmånstagare.

Att du sätter ditt barn som förmånstagare gör att du det är barnet och inte den andra föräldern eller dödsboet som får pengarna om du dör.

”En kapitalförsäkring kan man skräddarsy. För en mor- eller farförälder kan det vara bra med kapitalförsäkring så att barnet som förmånstagare direkt kan få pengarna om något skulle hända”, säger Christina Sahlberg.

En fördel med kapitalförsäkringen är också att du kan styra uttaget. Du kan alltså bestämma hur mycket och när barnet ska få pengarna och om det ska vara en klumpsumma eller uppdelat på flera år.

Tänk på att välja en kapitalförsäkring som inte kostar något.

Sparkonto och vanlig depå

Ett sparkonto har fördelen att det går att dela på ägandet. Men när det gäller barnsparande är det oftast på lång sikt och hittills har börsen bara stigit över tid. Därför finns det inget som tyder på att ett sparkonto skulle vara en bra idé, tvärtom.

Däremot kan det förstås vara ett alternativ när sparhorisontens slut börjar närma sig. I Barnsparskolan del 1 kan du läsa om hur man kan tänka kring att dra ned på risken när tidpunkten för när barnet ska få pengarna närmar sig.

Exempel: Sparkonto vs börsen

Astrids morfar Bengt förlorade mycket pengar i IT-kraschen och lovade sig själv att aldrig investera på börsen igen. Han startade istället ett kontosparande till Astrid. Han får en genomsnittlig ränta på 0,8 procent efter skatt och sparar 500 kronor i månaden.

Astrids farmor Christel började också spara 500 kronor i månaden till Astrid när hon föddes. Hon placerade dem i en aktiefond som över tid avkastat 6 procent per år efter skatt och avgifter.

På Astrids 20-årsdag får 130 000 kronor av morfar Bengt. Det är i själva verket mindre än Bengts insättningar, eftersom den genomsnittliga inflationen var 1,3 procent under tiden.

Astrid får samma dag 228 000 kronor av farmor Christel.

I artikeln ”Placeras barnsparskola del 1” kan du också läsa om vad vilka fonder och aktier som passar ett barnsparande.

Att spara i en vanlig aktie- och fonddepå är inte heller att rekommendera, helt enkelt för att det inte är skattemässigt fördelaktigt. Dessutom gäller det att spara vinstskatten till året efter du tar ut pengarna för att inte få en obehaglig överraskning när skatten ska betalas.

Affärerna ska också deklareras. Ett vanligt depåkonto går att samäga.

Skatt och deklaration

Om du sparar i barnets namn är det också barnet som ska deklarera och betala skatt.

Om sparandet överskrider 378 400 kronor (8 prisbasbelopp)

Det finns en lag som inte särskilt många känner till och det är att om barnets sparande uppgår till mer än 8 prisbasbelopp, vilket är 378 400 kronor i år, så ska detta anmälas till överförmyndaren i din kommun.

Detta gäller bara om sparandet sker i barnets namn, då det likställs med en gåva. Din bank kommer då, om den gör sitt jobb rätt vill säga, exempelvis inte låta dig flytta över sparandet i ditt eget namn om du misstänker att din en gång så snälla lilla barn kanske inte är mogen att hantera en stor summa pengar som 18-åring.

Du kan dock få undantag från det här, men det gäller alltså att först anmäla att barnets förmögenhet nått åtta prisbasbelopp (du har en månad på dig) och sedan söka undantag.

Denna lag finns förstås inte i första hand för att skydda föräldrars surt förvaltade sparslantar till sina barn, utan för att säkerställa att föräldrarna inte lever upp barnens arv på saker som inte kommer barnet tillgodo.

Men hur ska man skydda pengarna, då?

Att spara i barnets namn skyddar alltså pengarna vid en skilsmässa eller dödsfall, men skyddar inte pengarna från barnet själv eller från överförmyndaren.

Att spara i eget namn tillsammans med en förälder går inte att göra på ett skattemässigt fördelaktigt sätt (alltså ISK eller kapitalförsäkring).

En lösning är att skriva ett äktenskapsförord där barnets sparande räknas som enskild egendom, det kan vara särskilt viktigt om det finns både gemensamma och särkullbarn med i bilden.

Kapitalförsäkring är då ett bra alternativ till ISK eftersom du som sagt dels kan sätta barnet som förmånstagare om du skulle gå bort, dels bestämma över tidpunkten för när barnet ska få pengarna.

Prenumerera på mitt nyhetsbrev som kommer en gång i månaden. Här lägger du upp din kostnadsfria prenumeration.

Följ mig gärna på Twitter

Följ Placera på Facebook , LinkedIn, Twitter, YouTube och Soundcloud