Pensionen består ofta av tre delar: Allmän pension, tjänstepension och eventuellt ett privat pensionssparande. För att få en överblick på hur din pension ser ut kan börja med att gå till pensionsportalen Minpension.se. Där kan alla som har tjänat in till pension i Sverige logga in och se åtminstone delar av sin pension och göra pensionsprognoser.

Varje år sätts 18,5 procent av din pensionsgrundande inkomst (lön och andra skattepliktiga ersättningar upp till 7,5 inkomstbasbelopp) till den allmänna pensionen.

Dagen du går i pension kommer den allmänna pensionen motsvara ungefär hälften av din lön. Den allmänna pensionen består av både inkomstpension och premiepension.

Inkomstpensionen kan du inte påverka. den förvaltas i de fem AP-fonderna som du kan läsa om här. Vi väljer därför att hoppa vidare till de delar du kan påverka själv. Samtliga sparformer nedan avser obeskattat sparande, vilket innebär att du kommer att beskattas för det belopp som du tar ut i framtiden.

Premiepension

Resterande del av den allmänna pensionen utgörs av de 2,5 procent som kallas premiepension. Premiepensionen är den del som du själv kan påverka via ett fonderat system – det vi i vardagligt tal kallar PPM.

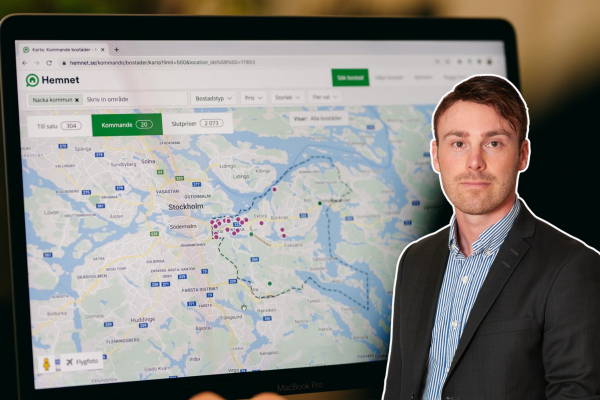

I förvaltningen av premiepensionen får du själv välja upp till fem fonder bland de 460 alternativ som finns registrerade hos Pensionsmyndigheten. Premiepensionens storlek beror på hur mycket som betalats in och hur de fonder du valt utvecklas. Här hittar du Pensionsmyndighetens fondtorg.

Om du inte aktivt väljer fonder så placeras dina pengar automatiskt i Statens årskulls-förvaltningsalternativ, Såfa, som förvaltas av Sjunde AP-fonden.

Har du lång tid till pensionen anser jag att du ska välja högre risk i dina fondval inom premiepensionen. Men det är viktigt att du väljer en risknivå som du känner dig trygg med oavsett ålder.

Tänk på att premiepensionen är inbetald med obeskattade pengar, vilket innebär att din premiepension kommer att beskattas när du tar ut den. Du väljer själv när du går i pension men du kan tidigast ta ut din allmänna pension från 63 års ålder (om du är född 1961 eller senare). Här kan du läsa mer om det.

För den som inte valt AP7 Såfa är det bra om att se över sitt premiepensionssparande någon gång varje år.

Tjänstepension

Även i den andra delen, tjänstepensionen, är det arbetsgivaren som står för inbetalningarna. Du betalar sedan inkomstskatt när du tar ut pengarna. Du kan inte ta ut pengarna förrän du har fyllt 55 år.

Inbetalningarna sker månadsvis, vilket ger dig möjlighet att sprida ut fondköpen över tiden. Det minskar risken vid köptillfället och jämnar ut värdeutvecklingen på sparandet.

Det finns både kollektivavtalade och privata tjänstepensioner. Många gånger har man flera olika, eftersom man kanske haft olika typer av arbetsgivare under sitt yrkesliv. Huruvida det är en kollektivavtalad eller privat tjänstepension avgör hur fritt du kan välja att placera din tjänstepension.

Här kan du läsa Placeras guide till tjänstepensionen och Så fungerar din tjänstepension. Här kan du läsa vad du kan göra om du inte har någon tjänstepension.

I en traditionell pensionsförsäkring sköter ett försäkringsbolag om förvaltningen och du har ingen möjlighet att påverka hur ditt kapital placeras. Den garanterade avkastningen är normalt 2-4 procent, efter avgifter.

Du som har valt fonder och depå bör välja fonder efter hur lång tid du har kvar till pensionen och hur mycket risk du vill ta. Har du lång tid kvar till pensionen kan du ta lite högre risk och välja aktiefonder.

Om du ska gå i pension snart bör du placera pengarna i fonder med lägre risk. Det är viktigt att du väljer en risknivå som du känner dig trygg med oavsett ålder, men tänk på att du även tar ut pensionen månadsvis och över lång tid, vilket även det sprider ut risken.

För att få inspiration till val av fonder i tjänstepensionen kan du läsa våra senaste fondval till tjänstepensionen.

Pensionsförsäkring

Många – åtminstone de som passerat 40 årsstrecket – har även en pensionsförsäkring, genom vilken man äger fonder. Vanligtvis delas pensionsförsäkringar in i privat pensionsförsäkring, dit också IPS räknas, samt pensionsförsäkring.

I en privat pensionsförsäkring och IPS är det du själv som betalat in pengarna. Det var tidigare avdragsgillt, men numera är det bara skattesubventionerat för den som inte har några avsättningar till tjänstepension alls.

Det finns med andra ord ingen ekonomisk poäng med att sätta av pengar till IPS eller pensionsförsäkring om du inte helt saknar tjänstepensionssparande. Vi på Placera rekommenderar att spara privat till sin pension på ett investeringssparkonto, det är ett sparande med skattade pengar, men fördelen är förstås att du inte behöver skatta för dem den dagen du tar ut dem.

För pensionsförsäkringen gäller samma råd som för tjänstepensionen och premiepensionen. Ju längre tid du har kvar till pensionen, desto mer risk är det motiverat att ta i dina placeringar.

Glöm inte att det är bra att se över sparandet någon gång varje år!

Det här tre formerna är det vi traditionellt räknar till obeskattat pensionssparande. Glöm inte att du naturligtvis kan spara ännu mer pengar till din egen pension genom att spara och investera ditt beskattade kapital, exempelvis ISK, kapitalförsäkring och aktie- och sparkonto.