| C Group | |

| Börskurs: 19,00 kr | Antal aktier: 34,6 m |

| Börsvärde: 657 Mkr | Nettoskuld: 22 Mkr |

| VD: Jonas Jonsson | Ordförande: Andreas Hedskog |

4C Group (19,0 kr) levererar mjukvarulösningar och rådgivning för krisberedskap. Det handlar om övningar och scenarion vid olika krissituationer, exempelvis krig.

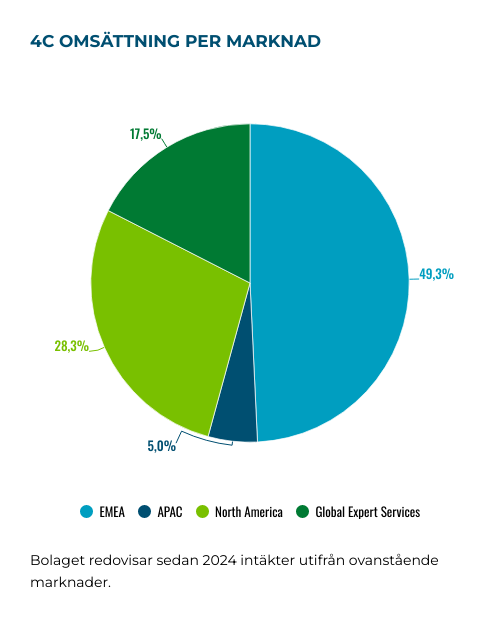

Den klart största kundgruppen är Nato-anslutna försvarsmakter. Dessa utgör 78% av omsättningen och består exempelvis av svenska Försvarsmakten samt amerikanska- och brittiska armén. Offentlig sektor med exempelvis Trafikverket och Valmyndigheten står för 11% av intäkterna. Resterande 12% står privat sektor för vilket bland annat utgörs av JP Morgan och Shell.

Bolaget grundades år 2000 i Lund. Idag har 4C knappt 210 anställda i Sverige, Storbritannien, USA och Australien.

Medgrundaren och styrelseordförande Andreas Hedskog är största ägare med 11,1% av aktierna. VD sedan mars 2024 är Jonas Jonsson. Innan VD-rollen hade han arbetat på 4C sedan 2013, bland annat som chefsjurist och försäljningschef. Jonsson äger aktier för 3,2 Mkr.

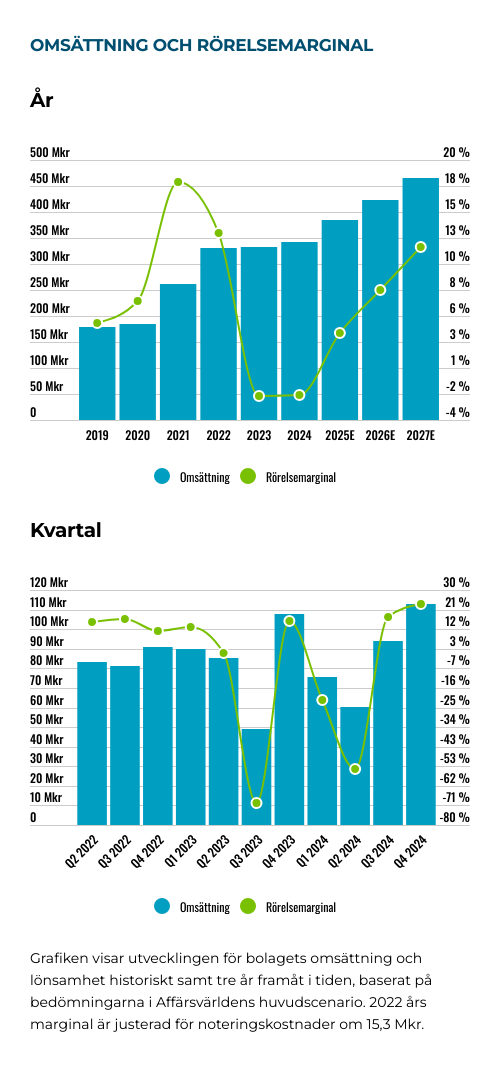

| Affärsvärldens huvudscenario | 2024 | 2025E | 2026E | 2027E |

| Omsättning | 343 | 384 | 423 | 465 |

| - Tillväxt | 3,3% | 12,0% | 10,0% | 10,0% |

| Rörelseresultat | -6 | 15 | 34 | 56 |

| - Rörelsemarginal | -1,7% | 4,0% | 8,0% | 12,0% |

| Resultat efter skatt | -3 | 9 | 23 | 40 |

| Vinst per aktie | -0,10 | 0,27 | 0,67 | 1,16 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | -1% | 4% | 9% | 14% |

| Kapitalbindning | 48% | 46% | 46% | 46% |

| Nettoskuld/Ebit | -3,8x | 1,5x | 0,5x | -0,1x |

| P/E | -189,4x | 70,4x | 28,4x | 16,4x |

| EV/Ebit | -114,6x | 44,2x | 20,1x | 12,2x |

| EV/Sales | 2,0x | 1,8x | 1,6x | 1,5x |

Bolagets huvudsakliga produkt är den egenutvecklade plattformen Exonaut. Via denna får kunder tillgång till träning av personal samt planering och identifiering av risker och processer. Mjukvaran kan integreras med kundens system och 4C själva beskriver det som ett ERP-system för träning och krishantering.

Exonaut levereras som en molnbaserad tjänst eller som installerad programvara för kundens serverar. Flertalet kunder har krav att känslig data hanteras utanför molnet. Att kunna leverera en plattform utanför molnet är enligt 4C själva en konkurrensfördel. Försäljningen sker både genom egen säljkår direkt till kunder eller via partners inom försvarsindustrin. Bland annat har bolaget avtal med globala jättar som Lockheed Martin och Boeing.

Intäktsmodellen

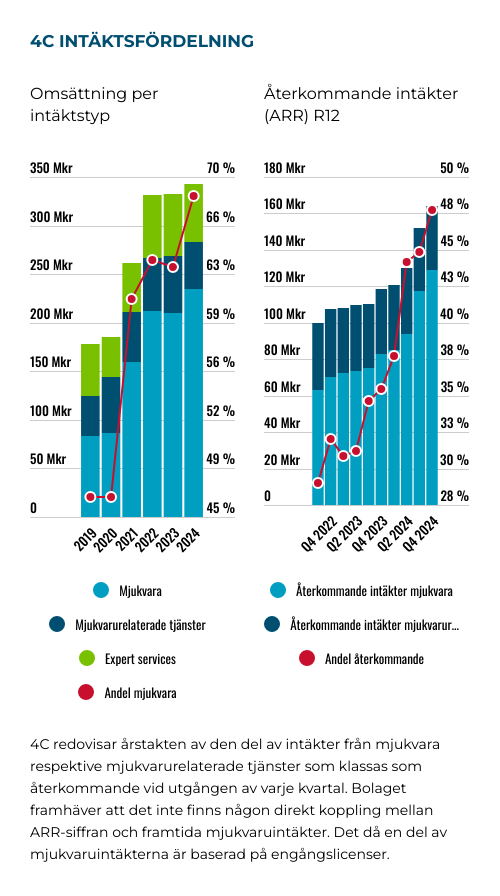

Bolaget delar upp sina intäktsströmmar i tre ben:

- Mjukvara (69% av omsättningen) som inkluderar licensintäkter för tillgång till plattformen.

- Mjukvarurelaterade tjänster (14%) som är direkt kopplade till Exonaut. Det består av implementering samt service och underhåll.

- Expertrådgivning (17%) vilket är rena konsultintäkter för rådgivning inom risk- och krishantering samt informationssäkerhet.

Mjukvaran säljs dels enligt en prenumerationsmodell, dels som engångslicenser. Det är framför allt försvarsindustrin som arbetar med engångsbetalning för mjukvara. Även en del av service- och underhållsintäkter klassificeras som återkommande.

Totalt sett har omsättningen ökat från 179 Mkr 2019 till 343 Mkr 2024. Det motsvarar en årlig tillväxttakt om 13,9%. Samtidigt gör inslaget av engångslicenser utvecklingen slagig. Både på årsbasis men framför allt från kvartal till kvartal. Likt flera andra bolag med exponering mot försvarssektorn är det fjärde kvartalet säsongsmässigt starkast.

2023 steg omsättningen med 0,2% för koncernen i stort. På den amerikanska marknaden, som utgjorde 38% av omsättning 2022, minskade dock intäkterna med 47%. Bakom det kraftiga tappet låg en försenad försvarsbudget. Under 2024 steg omsättningen med 3,3%. Då var istället 4C:s viktigaste marknad Europa mer avvaktande. Här är Sverige och Storbritannien de enskilt viktigaste länderna.

4C framhäver att deras produkter är relativt sena i upprustningscykeln. Initialt läggs investeringar på vapen, fordon och material. Efter hand ökar dock behovet av bolagets lösningar. Över tid är även bolagets ambition att öka andelen intäkter från offentlig och privat sektor. Det kommer då leda till mindre slag mellan kvartalen.

Pressad lönsamhet

| 4C Group (Mkr) | 2024 | 2023 | 2022 |

| Rörelseresultat | -5,9 | -5,9 | 43,6 |

| Operativt kassaflöde före rörelsekapital | 40,2 | 21,4 | 56,3 |

| Operativt kassaflöde efter rörelsekapital | -25,7 | -17,7 | 24,6 |

| Kassaflöde investeringar | -41,2 | -37,5 | -28,5 |

| Fritt kassaflöde (inklusive leasing) | -86,3 | -72,9 | -19,3 |

| *2022 års rörelseresultat är justerat för noteringskostnader om 15,3 Mkr. | |||

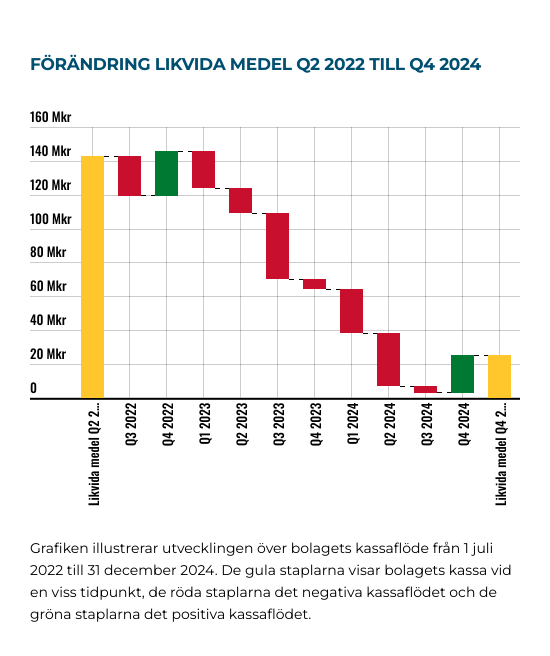

I samband med noteringen 2022 tog 4C in 84 Mkr. Kapitalet skulle finansiera tillväxtsatsningar samt fortsatt utveckling av Exonaut. Bland annat har plattformen nu blivit lättare att integrera med externa system och går snabbare att anpassa till kundens specifika behov. Det kommer snabba på försäljningsprocesser och implementering framöver. Därtill har antalet anställda ökat med drygt 15% sedan noteringen. Bland annat för att stärka säljorganisationen.

Med avstannade tillväxten och ökade kostnaderna har rörelsemarginalen pressats. Från 13,3% 2022 till -1,7% 2024. Därtill aktiverar bolaget en del utvecklingskostnader. Netto (aktiveringar minus avskrivningar) påverkade det resultatet positivt med 16,6 Mkr (18,5) senaste året. Även rörelsekapitalet svänger en hel del på kvartalsbasis. Framför allt då större licenskontrakt till stor del intäktsförs direkt och räknas av över tid.

Vår bedömning är att bolaget investerade lite väl mycket efter noteringen. Att tillväxten därefter uteblivit är en besvikelse. Samtidigt tycks en del vara hänförligt till uteblivna budgetbeslut och långsammare försäljningsprocesser snarare än plattformens kvalitet.

Håller balansräkningen?

Sammantaget har situationen satt press på balansräkningen. Vid utgången av Q4 fanns 24,2 Mkr i kassan samt 46,5 Mkr i räntebärande skuld (exklusive leasing). 4C har tillgång till checkkredit om totalt 68 Mkr, varav 41,5 Mkr var utnyttjad vid årsskiftet.

Bolaget har vidtagit vissa besparingsåtgärder. Ledningen framhäver även att nuvarande kostnadsnivå kommer vara bistående under 2025. Risken finns dock att rörelsekapitalet fortsätter anstränga balansräkningen. Samtidigt finns möjligheter att frigöra kapital från kontrakten tidigare. Motparten är ofta stater med högsta möjliga kreditvärdighet, likt Storbritannien eller USA, vilket gör fodringarna till stor del belåningsbara. Det får ändå ses som en nödlösning. Vi ser viss risk att nytt kapital behövs.

Starkt fäste

När 4C väl lyckats implementera sin plattform tycks den vara uppskattad. Det vittnar en churn under 2% om. Att byta leverantör är komplext och tar tid. Mot försvarsindustrin är inträdesbarriärerna extra höga med de kvalitetskrav som ställs. Att bolaget har kontrakt med flertalet NATO-länder gör även försäljningsprocesser enklare hävdar ledningen.

Den stora drivaren på marknaden är övergången till heltäckande program för träning och riskhantering. Idag används ofta program som Excel och Word eller en helt analoga lösningar för att dokumentera och utvärdera övningar, risker och scenarion.

Bland aktörer med större fokus på den offentliga och privata marknaden har även en uppköpsvåg skett senaste åren. Här tycks dock 4C tappat mark och konkurrensen är tuffare. Senaste året har intäkterna för dessa två sektorer minskat med över 20%. Vi ser en risk att utvecklingen av produkten mot försvarssektorn hämmar den samma mot övriga sektorer.

Prognoser och värdering

Nu tycks aktiviteten på marknaden åter ha ökat för 4C, framförallt i Nordamerika. Bolaget ser även tydligt ökad aktivitet i Europa senaste månaderna, som ännu inte visats i siffror.

I september 2024 mottog bolaget en order från "en nordamerikansk försvarskund" om 101 Mkr. Ordern omfattade en kombination av mjukvara och tjänster över tre år. Drygt hälften av ordern levererades under 2024. I februari i år ingicks ett ramavtal om max 275 Mkr över fyra år med "en försvarskund i Nordamerika". Initialt kommer 90 Mkr levereras över de fyra åren.

Att 4C har ett etablerat dotterbolag är centralt enligt Jonsson. Därtill har bolaget erhållit tillstånd sedan ett par år att sälja direkt till myndigheter i USA. Samtidigt ser vi större risk idag än tidigare att som europeisk leverantör sälja till amerikanska försvaret. Mer fokus på inhemska leverantörer är en risk för 4C.

Vårt huvudscenario utgår från följande:

- Tillväxt. Med den starka orderingången och ökade aktivitet i marknaden bör 4C visa god tillväxt 2025. Vi räknar med 12%. Resterande del av prognos skissar vi på 10% per år. Det är klart under bolagets mål om 20%. Samtidigt är det nu upp till bevis för 4C. Det är viktigt att investeringarna i plattformen och organisationen leder till tillväxt kommande år.

- Lönsamhet. Givet tillväxten och att rörelsekostnaderna inte ökar i samma takt bör marginalen stärkas. En fortsatt ökad andel mjukvaruintäkter ger även stöd för det. Vi räknar med 4% i år och 12% i slutet av prognosperioden. Även det en bra bit under bolagets mål om 20%.

- Värdering. På våra prognoser värderas 4C till drygt 18x rörelseresultat för 2026E. I tabellen nedan finns ett antal andra försvarsbolag eller mindre mjukvaruföretag. Här är värderingen hög, 28,5x Ebit (23,8x exklusive Clavister) i snitt. Vi tycker 4C förtjänar en rabatt. Dels då bolaget gjort förlust senaste två åren och har en ansträngd balansräkning. Dels då bolaget behöver bevisa att de åter kan växa. Vi väljer att använda 15x Ebit. Om tillväxten och lönsamheten åter får fart är den möjligt att 4C kan värderas betydligt högre än så.

| Bolag | Avkastning 1 år % | P/E 2026E | EV/Ebit 2026E | EV/Sales 2026E | Ebit-marginal 2026E% | Årlig tillväxt 2026E-2027E % |

| 4C Group (Afv) | 8% | 28,4 | 20,1 | 1,6 | 8,0% | 10,0% |

| W5 Solutions (Afv) | -10% | 59,7 | 39,5 | 2,4 | 6,0% | 15,0% |

| Mildef | 148% | 25,5 | 16,5 | 2,7 | 15,4% | 11,6% |

| Invisio | 84% | 36,2 | 28,8 | 7,5 | 28,4% | 16,2% |

| Clavister | 267% | 65,0 | 52,5 | 5,0 | 9,4% | 12,6% |

| Upsales | -19% | 21,5 | 16,0 | 2,8 | 17,4% | 12,8% |

| Oneflow | -23% | neg | neg | 2,9 | neg | 31,6% |

| Snitt | 120% | 37,1 | 28,5 | 4,5 | 17,7% | 13,3% |

| Källa: Afv / Factset | ||||||

I ett optimistiskt scenario räknar vi med 15% tillväxt i år och 20% resterande del. Då närmar även marginalen bolagets mål om 20%. Det pessimistiska scenariot speglar en utveckling där bolaget inte lyckas växa till följd av högre konkurrens. Då kommer 4C även få problem med lönsamheten. I ett sådant scenario kommer även nytt kapital behövas. Vi räknar med 50 Mkr.

Slutsats

4C:s plattform adresserar en intressant nisch. Den underliggande marknaden växer bra och bör dessutom hamna i än större fokus med ökade geopolitiska spänningar.

De försvarskunder som idag använder plattformen tycker vi delvis validerar kvaliteten. Samtidigt tycks bolaget tappat mark inom övriga sektorer, trots stora investeringar. Det verkar nu ändå finnas förutsättningar för både tillväxt och skalande lönsamhet. Lyckas 4C kapitalisera på försvarsinvesteringar kommande år kan en investering bli väldigt bra.

Det är dock fortfarande stor bevisbörda på bolaget samtidigt som den finansiella positionen är ansträngd. Som ett turn-around case med försvarsexponering kan 4C vara intressant. Men givet riskerna tycker vi inte uppsidan ser tillräckligt bra ut för att landa i ett köpråd idag.

.png)

| Tio största ägare i 4C Group | Värde (Mkr) | Kapital | Röster |

| Andreas Hedskog | 68,5 | 11,1% | 11,1% |

| Martin Gren (Grenspecialisten) | 52,6 | 8,5% | 8,5% |

| Klas Lindström | 52,5 | 8,5% | 8,5% |

| Fjärde AP-fonden | 45,7 | 7,4% | 7,4% |

| Mikael Edqvist | 38,8 | 6,3% | 6,3% |

| Tibia Konsult AB | 29,6 | 4,8% | 4,8% |

| LMK-bolagen & Stiftelse | 26,4 | 4,4% | 4,4% |

| Chelverton Asset Management | 24,3 | 3,9% | 3,9% |

| Erik Syrén | 23,7 | 3,8% | 3,8% |

| Polaris Management A/S | 23,2 | 3,8% | 3,8% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Anders Fransson | 4,4 | 0,7% | 0,7% |

| Jonas Jonsson | 3,0 | 0,5% | 0,5% |

| Mikael Grape | 1,7 | 0,3% | 0,3% |

| Martin Rusner | 1,7 | 0,3% | 0,3% |

| Erik Ivarsson | 0,7 | 0,1% | 0,1% |

| Källa: Holdings | Totalt insynsägande: | 30,1% |

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| 4C Group | Neutral | 16,95 | - |

.png)