Att stora företagsköp möts av ifrågasättanden händer titt som tätt. Att en fabriksinvestering som ökar kapaciteten möts med ramaskri och blir utskälld är mindre vanligt, men det var vad som hände Cloetta när godistillverkaren förra våren aviserade bygget av en ny fabrik i Nederländerna.

Beskedet var att den nya fabriken, som ersätter tre andra i regionen, skulle kräva 2,5 miljarder kronor i investeringar de kommande fyra åren men bara öka den årliga rörelsevinsten med 160-180 miljoner kronor. En förväntad avkastning kring 7 procent på en så stor investering imponerade inte på aktiemarknaden som svarade med att sänka kursen med drygt 10 procent.

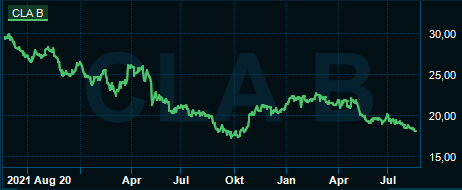

Även om Cloetta senare har skruvat på kalkylen och försökt förklara att den ser bättre ut än vad man först kan tro så har aktien fortsatt att präglas av osäkerhet och står idag nästan 25 procent lägre än när fabriksplanerna först luftades den 9 maj i fjol.

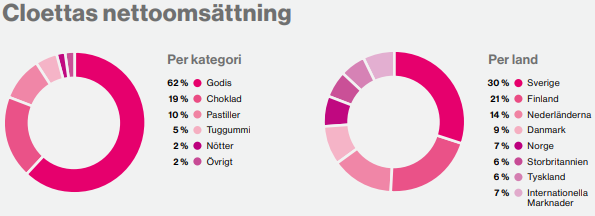

Samtidigt som fabriksplanerna går sakta framåt så tuggar den i grunden stabila försäljningen av Cloettas många starka varumärken på. Gott&Blandat, Kexchoklad, Ahlgrens bilar, Läkerol, Tupla och Jenkki är några av alla produkter som kunderna brukar unna sig i alla konjunkturlägen.

Kunder som finns i framför allt Norden men även i Nederländerna, Storbritannien och Tyskland.

Några större volymökningar handlar det dock sällan om i den här branschen och att tillväxten just nu ser ut att ta ordentlig fart handlar främst om att prishöjningar slår igenom. Under andra kvartalet ökade omsättningen med 23 procent, varav 17 procent är organiskt.

I det klart största segmentet Förpackade märkesvaror ökade omsättningen med 15 procent organiskt medan det andra segmentet Lösviktsgodis ökade med 22 procent. Att lösgodiset tar fart är positivt i ljuset av en lång ökenvandring under pandemin, där segmentet drogs med stora förluster.

Nu har lösgodisvolymerna ökat i nio kvartal i rad men lönsamhetsmässigt är det fortfarande inte mycket att yvas över. Man gör nätt och jämnt vinst på den halva miljard som lösgodiset omsatte under andra kvartalet medan segmentet Förpackade märkesvaror har en rörelsemarginal på 13 procent.

Med prishöjningarna i ryggen talar allt för att 2023 blir ytterligare ett år där omsättningen mätt i kronor visar tvåsiffrig tillväxt. Under 2022 ökade försäljningen med knappt 14 procent och analytikernas helårsprognoser pekar mot en uppgång på 18 procent i år.

Därefter väntas omsättningen plana ut med blygsamma ökningar på 1-2 procent per år. Även rörelsemarginalen, justerat för engångsposter, spås plana ut kring eller strax över nuvarande nivå på 10 procent.

De massiva prishöjningarna har med andra ord kunnat kompensera för stora kostnadsökningar men inte mycket mer, och avståndet upp till marginalmålet på 14 procent fortsätter att vara stort.

| 2021A | 2022A | 2023E | 2024E | 2025E | |

| Omsättning, Mkr | 6046 | 6869 | 8125 | 8228 | 8352 |

| Rörelsemarg. (just) % | 9,4 | 10,1 | 10,0 | 10,3 | 10,6 |

| Vinst/aktie, sek | 1,6 | 1,0 | 1,6 | 2,0 | 2,0 |

| Utdelning/aktie, sek | 1,0 | 1,0 | 1,0 | 1,0 | 1,0 |

| Källa: Factset |

Även om marginalen inte har lyft så gör en högre omsättningsnivå att vinsterna i absoluta tal stiger och i kombination med en svag kursutveckling leder det till att Cloettas aktie nu börjar se väldigt billig ut på många parametrar. P/e-talet för nästa år ligger strax över 9, Ev/ebit-multipeln i samma härad och börsvärdet i förhållande till omsättningen (p/s-talet) är nere kring rekordlåga 0,7.

Det är nyckeltal som inte hör till vanligheterna för Cloetta eller för andra varumärkestunga bolag i en så konjunkturstabil sektor. Men så var det ju den omtalade fabriken och den kommer att tynga ett redan mediokert kassaflöde under ett antal år.

I de uppdaterade planerna för fabriken som presenterades i höstas pekade Cloetta dels på att den totala vinstökningen när anläggningen är på plats förväntas bli 220-260 miljoner kronor om året då den även möjliggör insourcing av volymer och skapar ett ökat tillväxtutrymme. Dels lyfte man fram att investeringen innebär att man slipper göra andra investeringar på 600 Mkr och att nettot därför blir 1,9 miljarder istället för 2,5 miljarder.

Infrias de här mer optimistiska tolkningarna så ser projektet betydligt rimligare ut än vid första anblicken, men risken finns förstås att ett visst mått av glädjekalkylerande har smugit sig in för att stärka argumenten gentemot en besviken börspublik. Risken finns också att det här blir ytterligare ett stort mångårigt byggprojekt som i slutändan blir dyrare än planerat och som ger tillfälligt sämre effektivitet i den befintliga produktionen på köpet.

Trots investeringsbehovet, som delvis lånefinansieras, har Cloetta valt att behålla utdelningen på 1 krona per aktie vilket motsvarar en direktavkastning på 5,5 procent på nuvarande aktiekurs. En bra nivå förvisso men den kommer med lite fadd smak eftersom man samtidigt ökar skuldnivån i bolaget.

Desto bättre smakar som nämnts värderingen av nuvarande vinstnivåer och skulle Cloetta motbevisa tvivlarna och få upp marginalen mot 14 procent på något års sikt så går aktien från att vara billig till att bli ett fynd.

Tanken på att fabriksbygget när som helst kan bjuda på negativa överraskningar är trist, men så är aktien också illa omtyckt redan. Vi är inte överväldigade men landar ändå i att lite väl mycket pessimism redan är inprisad i aktiekursen vid det här laget.

Vi sätter en småsur köpetikett på aktien.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Cloetta | Köp | 18,07 | - |

.png)