Den här analysen publicerades i tidningen Börsveckan i nummer 17 den 20 april. Läs mer om Börsveckan.

Förra veckan klippte Nokia till med en gigantaffär genom att lägga ett bud på Alcatel-Lucent värt 140 miljarder kronor. Nokia erbjuder nytryckta aktier som betalning.

Det var många som höjde på ögonbrynen när rykten kom i svang om affären.Skulle Nokia återigen ge sig in i en jättefusion just när man renodlat till mobilnät och äntligen kommit på fötter efter den svåra integrationen av Siemens nätverksdel?

”Det tog 7 år och 7 miljarder euro i engångskostnader att få lönsamhet i Nokia/Siemens, varför skulle det gå bättre nu?”, som en analytiker frågade ledningen på telekonferensen.

Det är ju två tunga pjäser som ska bli till en. Båda bolagen har över 50 000 anställda var och intäkter runt 125 miljarder kronor. En mix av finska, franska och amerikanska intressen ska balanseras. Det lär inte underlätta att franska regeringen ser Alcatel som lite av en nationalklenod. Nokia har redan nu lovat att lägga ett utvecklingscenter för den nya mobiltekniken 5G i Frankrike. Hur går det när de omfattande synergierna ska realiseras?

Lyckas fusionen ska den ge Nokia, som den nya koncernen ska fortsätta heta, stora fördelar. Den blir storleksmässigt jämförbar med Ericsson och Huawei inom nätverksutrustning till mobiloperatörer. Det jämnar ut spelplanen när det gäller skalfördelar. Kostnadssynergier på 900 miljoner euro utlovas till 2019. Men det som framstår som viktigast i ledningens ögon är att Nokia breddar sin marknad från telekomutrustning till produkter för IP-nät (datakommunikation).

Det är i den nischen som Alcatal-Lucent lyckats bäst och Nokia ser framför sig att dessa produktgrupper alltmer kommer att smälta samman i framtiden.

Tittar man lite närmare på vad det är som Nokia köper så ter det sig rent finansiellt som ett vågat drag att ta över Alcatel-Lucent. Koncernen bildades 2006 genom en fusion av franska Alcatel och amerikanska Lucent.

Bolaget har aldrig haft tillfredställande lönsamhet sedan dess. De senaste fem åren har intäkterna minskat från 16 miljarder euro 2010 till 13,2 miljarder i fjol. Rörelsemarginalen har under dessa år snittat på 2,1 procent.

Den siffra som bäst sammanfattar saken är Alcatel-Lucents fria kassaflöde under perioden – totalt minus 3 miljarder euro. Det fria kassaflödet visar hur mycket pengar verksamheten egentligen skapar för ägarna. Föga förvånande har bolaget inte betalat utdelning. Riktigt svag historik alltså. Men sedan nuvarande vd:n Michel Combes tog över 2013 så pekar trenden åt rätt håll. I fjol steg marginalen från 2 till 4,7 procent tack vare besparningar.

De aktieanalytiker som bevakar bolaget tror att det verkligen vänt nu och spår att marginalen stiger till 7,2 procent i år och till 8 procent 2016. Det som driver förbättringen är besparingar men även Alcatel-Lucents produkter för IP-nät. Affärsområdet Core Networking spås växa runt 10 procent årligen de närmaste åren. Alcatel-Lucent verkar alltså ha en bra trend, fast från en låg nivå.

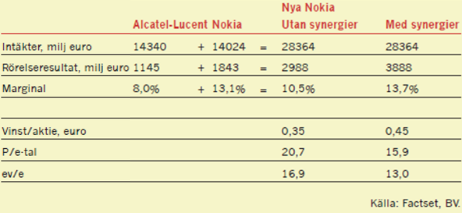

Hur ser värderingen av det nya Nokia ut? I tabellen ovan har vi lagt ihop prognoserna för respektive bolag avseende 2016 och räknar dels med, dels utan de 900 miljoner i synergier som samgåendet ska skapa.

Som framgår blir p/e-talen 20,7 utan synergier och 15,9 med synergier. Det är helt i linje med både Ericsson och börsen som helhet, sett till p/e-talet inklusive alla synergier. Nokia är lite billigare justerat för sin stora nettokassa men vi tror att bolaget precis som Ericsson kommer drivas med betydande nettokassa framöver varför den siffran inte är lika relevant som p/e-talet i våra ögon.

Vi tycker inte att det lockar att betala lika mycket för Nokia som för Ericsson givet alla risker fusionen för med sig. Den är en stor joker med franska staten, snabb teknikutveckling och utlovande jättesyneriger i mixen. Utan någon rabatt i värderingen fortsätter vi att passa på Nokia-aktien och fortsätter att föredra Ericsson-aktien.

Så mycket kan Nokia tjäna 2016:

Tabellen visar vinstförmågan i nya Nokiakoncernen baserat på de prognoser som fanns för Nokia respektive Alcatel-Lucent innan uppköpet. I den fjärde kolumnen har vi räknat in de 900 miljoner euro i synergier som utlovas. I verkligheten lär Nokia inte redovisa så hög vinst på grund av engångskostnader och att synergierna inte slår igenom fullt ut förrän 2019.

Bilden blir att Nokia handlas till 15,9 gånger 2016 års vinst, inklusive synergier. Det råkar vara på pricken lika dyrt som Ericsson och börsen som helhet 2016. Det framstår inte som köpvärt givet alla problem den stora integrationen kan ställa till med.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Nokia | Neutral | 69,55 | - |

.png)