Ambea (99 kr) är det största privata omsorgsbolaget i Sverige, Norge och Danmark. Företaget har motsvarande ca 15 000 heltidsanställda på sina äldreboenden, behandlingshem och LSS-boenden för funktionsnedsatta.

| Ambea | |

| Börskurs: 99,00 kr | Antal aktier: 83,6 m |

| Börsvärde: 8 273 Mkr | Nettoskuld: 2 356 Mkr |

| VD: Mark Jensen | Ordförande: Yrjö Närhinen |

Företaget noterades 2017 (teckningskurs 75 kr). Finansmannen Peder Pråhl är största ägare genom bolaget Bolero, med 10% av aktierna. Första AP-fonden är näst störst med 9%. VD Mark Jensen har varit i Ambea sedan 2021 och äger aktier för ca 13 Mkr.

Ambea har haft en stark vinstutveckling under det senaste året vilket lyft aktien hela 110% på börsen. Värderingen är trots detta ändå inte högre än P/E 10-11.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 13 312 | 14 111 | 14 816 | 15 557 |

| – Tillväxt | 5,4% | 6,0% | 5,0% | 5,0% |

| Rörelseresultat | 981 | 1 254 | 1 322 | 1 406 |

| – Justeringar | -201 | -224 | -240 | -270 |

| Justerat rörelseresultat | 780 | 1 030 | 1 082 | 1 136 |

| – Rörelsemarginal | 5,9% | 7,3% | 7,3% | 7,3% |

| Resultat efter skatt | 455 | 713 | 759 | 798 |

| Vinst per aktie | 3,27 | 8,50 | 9,10 | 9,60 |

| Utdelning per aktie | 1,50 | 2,25 | 2,50 | 2,75 |

| Direktavkastning | 1,5% | 2,3% | 2,5% | 2,8% |

| Avkastning på eget kapital | 9% | 14% | 14% | 14% |

| Kapitalbindning | 63% | 1% | 1% | -2% |

| Nettoskuld/Ebit | 10,9x | 2,5x | 1,8x | 0,8x |

| P/E | 30,2x | 11,6x | 10,9x | 10,3x |

| EV/Ebit | 13,6x | 10,3x | 9,8x | 9,4x |

| EV/Sales | 0,8x | 0,8x | 0,7x | 0,7x |

| Kommentar: Justeringar avser förvärvsavskrivningar (+95 Mkr för 2023) och leasingkostnader (-296 Mkr 2023). | ||||

Omsorgstjänster är ingen större tillväxtmarknad. Ambea har växt 2,6% organiskt i medeltal de senaste fem åren. Prisutvecklingen är vanligen indexerad till kostnaderna för kommunal service. Volymerna beror på demografi, migration, lagstiftning men också på kommunernas vilja att placera sina ”brukare” hos privata bolag. Det senare påverkas ibland av politiska preferenser bland de styrande.

Produktionen är inte kapitalkrävande och Ambea lyfter gärna fram hur rik på kassaflöden deras affär är. Man använder personal, hyr sina lokaler, vilket inte kräver kapital. Företaget investerar sina kassaflöden i förvärv men återför dem även till ägarna genom utdelning (30% av vinsten) och återköp av egna aktier.

Förvärvstillväxten har varit hela 18% per år sedan 2019, men då står 2,6 miljarder-kronor-köpet av Aleris Omsorg 2019 för mycket av den siffran. Under 2020-2023 har förvärv adderat i medeltal 2% per år i tillväxt.

Det är främst inom social omsorg som Ambea förvärvar bolag. De tre senaste affärerna var av bolag som driver HVB-hem, LSS-boenden och boende för personer med Huntingtons sjukdom samt yngre personer med demenssjukdom. Bolaget spenderade ca 90 Mkr i dessa affärer, vilket kan ställas mot 431 Mkr på återköp och 130 Mkr på utdelning (R12M).

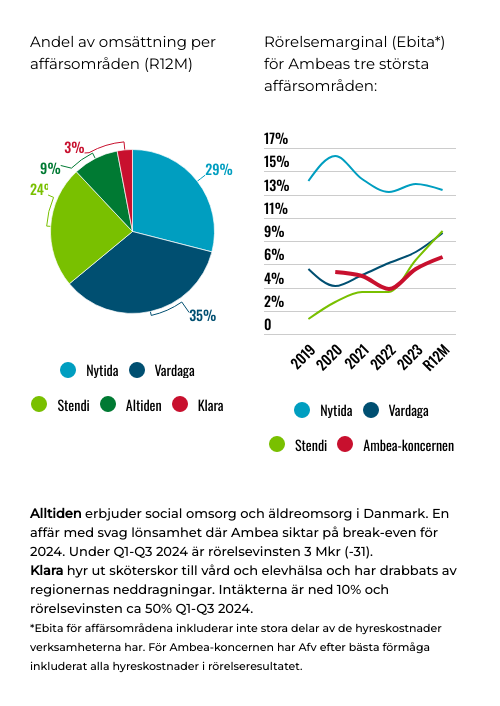

Företaget organiserar sin verksamhet i fem affärsområden vars finansiella utveckling illustreras i grafiken. I korthet kan man säga att:

- Ankaret i gruppen är den svenska rörelsen inom social omsorg, Nytida. Den mest lönsamma rörelsen med marginal kring 13%. Den organiska tillväxten har däremot varit svag. Antalet placeringar inom Individ & Familje har minskat något och här kan efterfrågan vara volatil. Hög migration (ensamma flyktingbarn) har stundtals gett merintäkter. Inom de andra stora området LSS är efterfrågan mer stabil.

- Stendi är en liknande verksamhet som Nytida men bedrivs i Norge och med visst ett inslag av personlig assistans vilket leder till en lägre marginalstruktur. Turn-around-situation. Stendi-rörelsen hörde till Aleris-förvärvet och har omstrukturerats. Bland annat har andelen egen personal ökats och enheter stängs.

- Vardaga är den svenska äldreomsorgen som bedrivs på ca 100 äldreboenden i landet. Det är här Ambea växer organiskt och öppnar nya enheter, senast i Stockholm och Uppsala. Vardaga erbjuder idag 964 fler bäddar och platser än för fem år sedan (+36% till 3625). För Nytida är samma siffra +24 (+0,4% till 5174) i antal platser och för Stendi -199 (-23% till 678). Totalt har Ambea ett utbud på just under 10 000 platser och bäddar i sina 950 enheter.

Företagets vinstförmåga

Förbättringen i marginalerna inom Vardaga och Stendi har drivit på en stark vinsttillväxt i Ambea sedan 2022. Ser vi endast till de senaste tre kvartalen är vinsttillväxten 37%, 60% och 22%. Detta är främst effekt av hög beläggning. Inom äldreomsorgen har platser fyllts upp efter pandemin samtidigt som Ambea haft en lägre nyetableringstakt. Det innebär färre omogna enheter i portföljen och högre marginal.

I Norge är förbättringen anmärkningsvärd. Stendi tjänar 168% mer pengar idag (R12M) än 2022 när marginalen ökat från 3-4% till 9,5%. Omsättningen är ”bara” upp 10% sedan 2022. I Norge har uppstått stor brist på platser för unga med komplexa behov, vilket kan vara missbruk, kriminalitet etc. Norge har även haft viss invandring av ensamma barn på senare år, vilket leder till placeringar. Liksom i Vardaga har hög beläggning skapat goda marginaler.

Budskapet från Ambea är att en lönsamhet på 9-10% är onormalt hög för Stendi och nivåer på ca 8% mer normala.

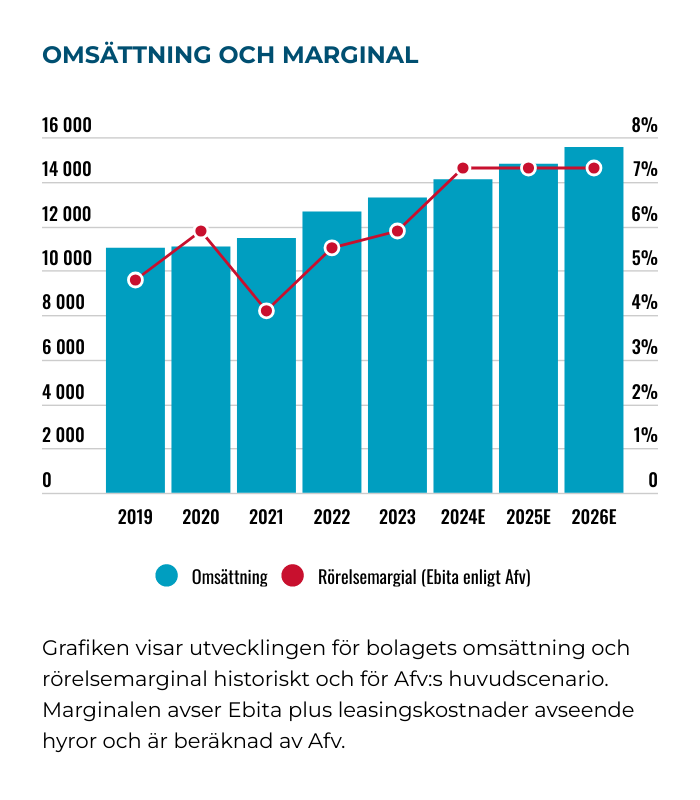

Ambeas redovisade rörelsevinst ligger på 1,2 mdr kr (R12M) men detta exkluderar alltså stora delar av hyreskostnaderna som redovisas i finansnettot. Afv värderar bolaget utifrån justeringar som syftar till att inkludera alla de kostnader (inklusive hyra) rörelsen behöver bära men som exkluderar förvärvsavskrivningar. Se härledning i tabellen.

På så vis mätt tjänar Ambea 7,0% i rörelsemarginal R12M, vilket kan ställas mot ett snitt på 5,5% 2020-2023.

| Resultat-justeringar | R12M |

| Omsättning | 14184 |

| Rapporerad Ebit | 1222 |

| + förvärvsavskrivningar | 93 |

| – leasingkostnad i finansnetto | 317 |

| = Justerad Ebita (Afv) | 998 |

| Rörelsemarginal | 7,0% |

| – Finansnetto | 142 |

| – Skatt | 159 |

| = Vinst | 697 |

| Vinst/aktie, kr | 8,3 |

23% vinstökning i Q3

I senaste kvartalet fortsatte de positiva trenderna med 23% i ökad rörelsevinst och 6% organisk tillväxt. Som tidigare drivet av Stendi och Vardaga. Däremot står vinsten stilla inom Nytida i Q3, vilket hänger ihop med svag beläggning inom Individ & Familj, t.ex. placeringar i HVB-hem som minskar efter de flyktingrelaterade topparna 2018. Det finns en demografisk trend med minskade årskullar barn i skolåren, som inte gynnar Ambea på detta område.

Ledningen ser goda förvärvsmöjligheter och presenterade en affär i samband med rapporten. Det rör sig om ett svenskt bolag, Friab, inom social omsorg (familjehem, HVB och LSS) med 180 Mkr i omsättning och, antyder man, något lägre lönsamhet än Nytida. Ingen prislapp anges. Man antyder att fler förvärv kan komma. Men förvärv har som sagt inte rört nålen särskilt mycket för Ambea sedan 2019.

Den organiska tillväxten fortsatte att drivas av Vardaga (+11% i Q3) där antalet platser utökas och Ambea vinner entreprenadkontrakt. Här finns tvärtom en gynnsam demografi och enligt Vårdföretagarna betyder ökningen av personer i åldern 80+ att 460 nya äldreboenden skulle behöva öppnas i Sverige till 2031. Ambea har alltså ca 100 idag.

Problemet är att dock att kommunerna gör placeringar, förutom i ca 15 kommuner där medborgare har den valfriheten enligt LOV. Detta gör det svårt för Ambea att öppna enheter. Man pekar på att Danmark väntas införa en ny lag 2025 som i praktiken ger etableringsfrihet av äldreboenden för att klara behoven och hoppas Sverige inspireras av det.

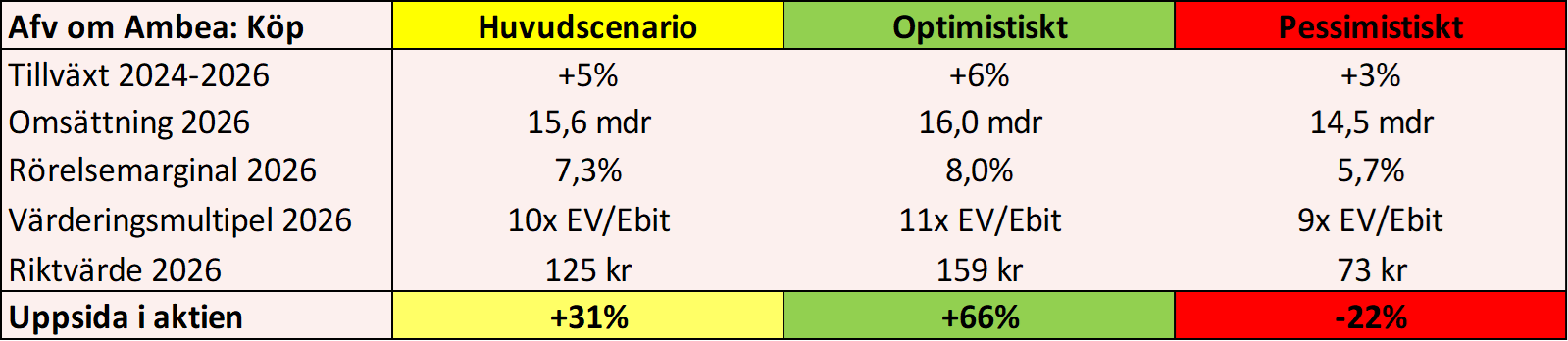

Huvudscenario

Vi räknar med 5-6% tillväxt i Ambea kommande år. Det är i linje med konsensus men lite bättre än snittet 2019-2023. Vidare antas att företaget behåller sin rörelsemarginal kring dagens nivå på 7,3% (Afv:s Ebita). En förväntad nedgång i lönsamhet inom Stendi kompenseras av förbättring i de andra delarna av koncernen.

Med en multipel på 10x Ebita (motsvarande P/E 13) skulle detta peka på 30% i avkastningspotential. En viktig del av uppsidan kommer från bolagets höga kassagenerering, som över tid överträffat de redovisade vinsterna.

Det pessimistiska scenariot (-22%) är värt att lyfta fram och bygger på att idén att Ambea just nu är överlönsamt i delar av sin rörelse (Stendi) och att man långsiktigt återgår till snitt-marginaler från 2020-2023, nämligen 5,7% (exklusive engångskostnader). Detta är inte helt osannolikt, men vi tror ändå att lyftet från denna 5,7%-nivå är strukturellt och ihållande, bland annat i form av att man backat ur en svag affär inom äldreomsorg i Norge.

Det optimistiska scenariot bygger på inkrementella förbättringar, men ett alternativt sådant finns i att Ambea får möjlighet att öka tillväxten inom Vardaga. Något som kan pressa lönsamheten initialt, vi är osäkra på hur börsen skulle se på det.

Slutsats

Omsorgsaktierna var länge ytterst lågt värderade på börsen. Delvis av rädsla för regulatoriska problem som materialiserat sig inom Humana. Även idag kan man argumentera för att Ambea har en låg värdering med tanke på de goda kassaflödena och en konjunkturstabil grundaffär.

Risken är att vinstökningstakten avtar en del framöver, även om vi inte tror det ligger i de närmsta kvartalen. Ambea inte är samma favorit som tidigare när aktien var tydligt undervärderad och kanske överväger vi dess plats i Afv-portföljen där omsorgsbolaget just nu är enskilt största innehav. Vi sätter dock ett köpråd.

| Tio största ägare i Ambea | Värde (Mkr) | Kapital | Röster |

| Bolero Holdings Sarl | 855,7 | 10,1% | 10,1% |

| Första AP-fonden | 764,8 | 9,0% | 9,0% |

| Ambea AB | 570,0 | 6,7% | 6,7% |

| Alcur Fonder | 383,6 | 4,5% | 4,5% |

| Unionen | 282,5 | 3,3% | 3,3% |

| Dimensional Fund Advisors | 253,6 | 3,0% | 3,0% |

| Avanza Pension | 230,0 | 2,7% | 2,7% |

| DNCA Finance S.A | 220,9 | 2,6% | 2,6% |

| Handelsbanken Fonder | 185,0 | 2,2% | 2,2% |

| BlackRock | 155,0 | 1,8% | 1,8% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Ulla Tansen | 29,0 | 0,3% | 0,3% |

| Daniel Björklund | 22,8 | 0,3% | 0,3% |

| Mark Jensen | 12,4 | 0,1% | 0,1% |

| Yrjö Närhinen | 2,5 | 0,0% | 0,0% |

| Benno Eliasson | 2,1 | 0,0% | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 1,0% |

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Ambea | Köp | 95,30 | - |

.png)

.png)