Efter G20-mötet vid månadsskiftet och vapenvilan i handelskriget mellan USA och Kina, trodde nog många med mig att det skulle bli lugnare. Men istället tog det fart och världens börser fortsatte söderut. Denna gång med de amerikanska börserna i förarsätet, den aktiemarknad som tidigare i år varit den starkaste och klart lysande stjärnan på börshimlen.

Det har varit och är en nervös marknad där det för tillfället inte finns utrymme för besvikelser eller osäkerhet. De bolag som vinstvarnat under månaden har straffats ovanligt hårt. Norska sportklädeskedjan XXL och brittiska e-handlaren ASOS straffades brutalt på sina vinstvarningar med nedgångar på runt 40 procent.

Nu har investerarnas negativa fokus styrts om till centralbankerna, som intog scenen under andra halvan av december.

Vår egen riksbank höjde räntan för första gången sedan sommaren 2011. Men mycket viktigare än riksbanksmötet, var veckans amerikanska Fed-möte. Det blev en förväntad höjning men marknaden blev sannolikt besviken på att Fed fortfarande flaggar för två höjningar under 2019. Här ville många fondförvaltare se en eller ingen mer höjning. Men sista ordet är inte sagt, marknaden räknar fortfarande med en 50-procentig sannolikhet för endast en höjning 2019.-

Centralbankerna gjutit någon olja på vågorna utan snarare tvärtom. Nu anser många investerare att konjunkturen toppen passerades för många månader sedan. Det har gett säljtryck på många cykliska bolag. Vilket fått många fonder som investerar i cykliska verkstadsbolag och råvarubolag att leverera riktigt svag avkastning i december.

Och under månaden såg vi det största nettoinflödet till räntefonder på år och dagar, trots stigande repo-räntor. Det har smittat av sig på den viktiga amerikanska 10-åringen som har backat från över 3,2 procent till modesta 2,7 procent, allt i spåren av de stora nettoinflödena till räntefonder.

Men i takt med sjunkande 10-åring har istället en ny varningssignal nått ytan. En historisk stark indikator på kommande lågkonjunktur är när den amerikanska 2-årsräntan är högre än 10-årsräntan. Nu skiljer det 10 punkter och det finns risk att när 2-åringens ränta är högre kan det utlösa ytterligare börsnedgång. Men då finns det ökad sannolikhet för räntesänkningar från Fed.

Men samtidigt som investerarna lämnar USA-fonder i en allt snabbare takt och fortsätter att sälja ut europafonder till den lägsta nivån på flera år, så börjar deras intresse för tillväxtmarknaderna vakna till liv. Det visade inte minst den viktigaste investerarenkäten från den amerikanska investmentbanken Bofa Merrill Lynch.

För den som vill läsa mer om hur Placeras makrostrateg Pekka Kääntä tänker inför det nya året rekommenderar jag att läsa hans Marknadssyn för januari. Ordna länk. Pekka vilar inte på hanen, han drar ner aktieandelen från 70 till 50 procent inför januari.

Jag gör ett fondbyte inför januari. Aktiefonden Handelsbanken Amerika Småbolag får lämna plats för en stabil ränteplacering. Och med det tar vi ner risken i fondvalen.

Amerikanska småbolag hade fram till början på hösten en stark avkastning. Men nu ser verkligheten ut att har hunnit ifatt tillgångsslaget. Det har setts lite som ett säkert hörn på aktiemarknaden och ansågs vara fredat från geopolitikens handelskrig mellan USA och Kina. Men även här värderingarna sprungit iväg till rekordnivåer med p/e-tal på 28, som nu på allvar börjar ifrågasättas.

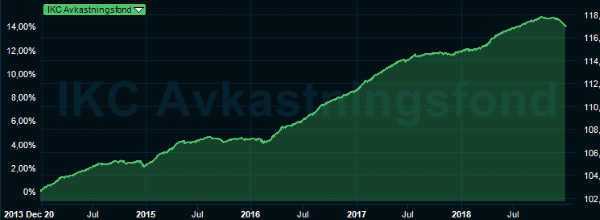

Jag tar in IKC Avkastningsfond. Det är en fond som sprider riskerna med många små innehav och har en osedvanligt låg risk. Fonden förvaltas av Lars Bredenberg som gjort ett mycket stabilt och bra jobb sedan han tog över rodret för förvaltningen av fonden hösten 2013. Fonden stöptes om från en ren likviditetsfond till en fond med fokus på kreditrisk och resultat har inte låtit vänta på sig.

Lars Bredenberg

Förvaltningen sker med en strukturerad investeringsprocess. Fokus ligger på bolag med låg kreditrisk, och ränterisken hålls normalt låg i fonden. Investeringsstrategin bygger på att man ser det som en utlåning till företaget över löptiden som oftast är mellan tre till fem år. Det innebär att det blir en så kallad buy-and-hold investering och snittlöptiden i fonden är 2,2 år.

Mycket tid läggs på riskhantering i fonden, vilket gör att de tar små positioner i nya innehav. Uppsidan i företagskrediter är ju klart begränsad, men nedsidan är att företagen inte kan betala räntan och företagsobligationen förlorar sitt värde. De tio största innehaven utgör 19 procent av fondens värde, vilket ger en bra riskspridning.

Nu när finansmarknaden är inne i en skakig och negativ period kan det var bra att ta tempen på IKC Avkastningsfond. Fonden existerade inte den här formen vid finanskrisen 2007 – 2008. Den tuffaste perioden för fonden sträcker sig från sommaren 2015 då Kinabörserna skakade om världens finansmarknader. Det höll i sig fram till slutet på februari 2016. Då backade fonden minus 0,5 procent och klarade sig bättre än kategorisnittet. Under den tidsperioden backade Stockholmsbörsen knappt 10 procent.

Jag tror inte man ska förvänta sig att företagsobligationsfonder vid riktigt tuffa marknader ska skapa massor med avkastning. Men det är uppenbart att de fungerar bra att diversifiera med i en fondportfölj.

I år har fonden presterat i toppen av fondkategorin ”Räntefonder – SEK obligationer, företag” och vi tror att fonden har bra förutsättningar att gå bättre än kategorisnittet av liknande fonder vid fortsatt svängigt börsklimat.

Som vanligt finns det olika risknivåer bland våra rekommenderade fonder.

Den som tror att aktiemarknaderna vänder upp och vill ta mer risk hänvisar vi till våra fyra fonder inom segmenten hög och högre risk.

För den som vill ha lägre risk i sitt fondsparande hänvisar vi till fonderna med låg risk och medelriskfonder.

I medelrisksegmentet finns Sensor Sverige Select, indexblandfonden Swedbank Robur Access Mix och den aktivt förvaltade blandfonden Carnegie Strategifond.

Lågriskfonderna utgörs förutom IKC Avkastningsfond av lågriskhedgefonden Atlant Stability och räntefonden Spiltan räntefond Sverige.

HÖGST RISK

Basfonder

Swedbank Robur Access Asien: Det är en indexfond som ska efterlikna indexet MSCI Asia exklusive Japan. Det omfattar totalt tio länder, varav sex har tillväxtmarknadsstatus.

HÖGRE RISK

Spetsfonder

UB Infra A: Aktivt förvaltad infrastrukturfond som placerar i stabila infrastrukturaktier som el-, gas- och vattenbolag, företrädesvis i OECD-länderna.

Jupiter European Growth: Alexander Darwall letar investeringar fritt utan påverkan av index och bolagsstorlek med en analysdriven och strukturerad investeringsprocess.

Norron Active RC: Aktiv förvaltning som letar investeringar fritt från påverkan av index. Fonden har klarat sig väldigt bra riskjusterat och levererar en väldigt hög avkastning sett till den risk man tar.

MEDELRISK

Basfond

Swedbank Robur Access Mix: En billig indexblandfond som placerar hälften av kapitalet i aktier och andra hälften i räntepapper.

Spetsfonder

Carnegie Strategifond: Blandfonden förvaltas av erfarne John Strömgren som historiskt lyckats balansera risk och avkastning på ett föredömligt sätt.

Sensor Sverige Selecta: Fonden förvaltas sedan starten i november 2009 av Stefan Olofsson som till sin hjälp har Ulf Öster. De är aktiva i sin förvaltning och har stora frihetsgrader. De kan variera fondens nettoexponering mot aktiemarknaden beroende på hur de ser på aktiemarknaden.

LÅG RISK

Basfonder

Spiltan Räntefond Sverige: Lars Lönnquist på Spiltan förvaltar den korta svenska räntefond som har stigit riktigt mycket sedan starten 2007. Bakom framgången ligger en annan syn på risk.

Spetsfonder

Atlant Stability: Fonden strävar efter att vara marknadsneutral, vilket innebär att den har liten samverkan med aktie- och räntemarknadens utveckling.

IKC Avkastningsfond: Fonden placerar i nordiska räntebärande instrument med fokus på företagsobligationer som företrädesvis är noterade i svenska kronor.

Våra tips på tio köpvärda fonder kan ses antingen som en helhet eller som ett smörgåsbord att välja från.

Rekommendationerna gäller på sex månaders sikt, men det är viktigt att tänka på att i samband med månadsskiften reviderar vi listan för möjliga förändringar. Vill du ha långsiktiga fondrekommendation hänvisar vi till Placeras Fondtopplista över bra fondval.

Januariutgåvan av Placeras Strategidokument

Sänker risken-men goda chanser till vändning 2019

Vill du ha koll på vad som händer på fondmarknaden. Prenumerera på mitt nyhetsbrev som kommer en gång i månaden och är helt gratis. Här lägger du upp din kostnadsfria prenumeration på nyhetsbrevet.

Följ Placera på Facebook , LinkedIn, på Twitter och på YouTube.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Swedbank Robur Access Asien A | Köp | 222,30 | - |

| UB Infra A | Köp | 1 462,97 | - |

| Jupiter European Growth L EUR Acc | Köp | 316,77 | - |

| Köp | 302,27 | - | |

| Swedbank Robur Access Mix A | Köp | 259,21 | - |

| Carnegie Strategifond A | Köp | 1 218,30 | - |

| Sensor Sverige Select A | Köp | 219,43 | - |

| Spiltan Räntefond Sverige | Köp | 121,49 | - |

| Atlant Stability | Köp | 1 357,12 | - |

| IKC Avkastningsfond | Köp | 117,00 | - |

.png)