Solid försäkring ingick tills nyligen inom Resurs Holding och är sedan första december noterat som självständigt bolag. Solid är verksamt inom sakförsäkring med tre affärsområden: Produkt (35 procent av omsättningen), Trygghet (39%) samt Assistans (26%). Produkt handlar i stor utsträckning om försäkring av konsumentprodukter såsom hemelektronik, vitvaror mm. Trygghet handlar om betalskydd såsom inkomstförsäkringar, olycksfall med mera. Assistans handlar om fordonsförsäkringar och reseförsäkringar. Tydligt konsumentfokus alltså, med nordisk profil.

Den här texten publicerades i tidningen Börsveckan i nummer 50 den 13 december

Sverige är dominerande marknad med knappt 70 procent av premieintäkterna, följt av Norge, Danmark och Finland. Om man ser till den makroekonomiska bilden, som är särskilt viktig för försäkringsbolag, så är det två krafter som står emot varandra för Solid – stark konsumtion mot inflation.

Inflation slår på flera sätt

Sakförsäkringsbranschen är lite särskilt utsatt för det inflationstryck vi ser nu. Det sker genom tre mekanismer: investeringar, åtaganden och prissättning. Vad gäller investeringarna så har sakförsäkringsbolag majoriteten av sina samlade medel i räntebärande papper. Dessa försöker man matcha mot förväntad utbetalningsstruktur så att durationen i portföljen och utbetalningarna blir lika.

Med oväntad inflation står bolagen inför valet att avyttra befintliga räntepapper till reaförlust och konvertera in i papper med högre avkastning, alternativt att vänta och hoppas på att det vänder, men då också acceptera en felmatchning i duration. Här finns dock en brasklapp i form av att inflationstrycket just nu inte har haft någon större effekt på ränteläget och om inflationstrycket vi ser idag är övergående kommer det inte heller att ha något större genomslag för Solid. I de åtaganden som bolaget har, i form av förväntade utbetalningar så kommer inflation leda till en högre förväntad utbetalningsnivå.

En tumregel här är att en procentenhets inflation kan öka totalkostnadskvoten inom sakförsäkring mellan 1-3 procent, med en lägre effekt för bolag med relativt korta åtaganden. Denna problematik är som mest uttalad för försäkringsbolag med långa åtaganden, hälsovård är väl det mest extrema exemplet med försäkringar över en livstid. Slutligen har vi givetvis också prissättningsfrågan där oväntad inflation ger stigande kostnader men prishöjningar slår igenom med fördröjning. Här har Solid en fördel då bolaget har relativt kort tidshorisont i sin portfölj vilket ger en snabbare anpassning av pris (och duration) i portföljen.

Svårt att lyfta investeringsresultatet

Sammantaget är stigande inflationstakt dåligt för branschen och således även för Solid Försäkring. Vi ser också en negativ trend i investeringsavkastning hos stora aktörer såsom AXA m.fl. som rapporterar om 10-20 baspunkter sämre avkastning hittills i år och trenden kan accelerera.

Inflationshotet är reellt för Solid, men vi ser också tillväxtmöjligheter. I kölvattnet av pandemin har hushållens konsumtion stigit rejält. HUI presenterade i september en rapport med en offensiv prognos för hushållens konsumtion som väntas öka till 4,5 procent i år för sällanköpshandeln som är en viktig del av Solids verksamhet. Utsikterna är goda även för nästa år, inte minst för resandet där ett uppdämt behov kan ge en rejäl skjuts för Solid. Om vi väger ihop inflation och konsumtion så ser vi lite negativt på lönsamheten men positivt för tillväxten för Solid.

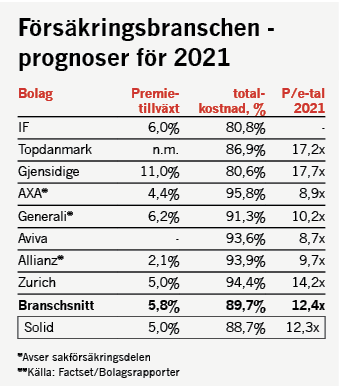

Bolaget har redan en relativt svag totalkostnadsprocent (inbetalningar av premier minus totala kostnaderna inklusive utbetalningar) kring 89 procent vilket kan jämföras med exempelvis nordiska IF som taktar omkring 85 procent de senaste åren, så lönsamhetsaspekten är viktig.

Om vi antar att inflationen pressar totalkostnadsprocenten, till strax över 90 procent samtidigt som tillväxten i premieintäkter för egen räkning (dvs premieintäkter minus kostnader för återförsäkring) når 5 procent under nästa år och 2023, då skulle premievolymen för egen räkning nå 1020 Mkr nästa år. Med kapitalavkastning i linje med genomsnittet de senaste fem åren skulle det indikera en nivå kring 10-12 Mkr. Det kan vara en smula optimistiskt givet ovanstående inflationsresonemang. Vid utgången av Q3 hade Solid 10,9 procent av placeringstillgångarna i aktier och 84,7 procent i obligationer (återstoden är förlagslån). De senaste fem åren har kapitalavkastningen legat på 1,2 procent i relation till premievolym (det är inte ett exakt nyckeltal, men en okej approximation) så säg en avkastning kring 10 Mkr. Sammantaget ser vi då ett resultat före bokslutsdispositioner och skatt (inklusive orealiserade värdeförändringar och icke-tekniska kostnader) kring 105 Mkr.

Rimlig värdering

Med en skattesats på cirka 22 procent (28% i fjol) ger det ett nettoresultat på 82 Mkr för 2022, motsvarande 4,1 kronor per aktie. P/e-talet blir då cirka 16 för 2022. Antag vidare en utdelningsandel på 50 procent så ger det en utdelning kring 2 kr/aktie, motsvarande en direktavkastning på cirka 3,2 procent. Det är ganska lågt.

Vi ser att riskerna överväger chanserna och väljer att avvakta med Solid Försäkring.

.png)